Gate Research: BTC и ETH продолжают торговаться в узком диапазоне, а стратегии, основанные на прорыве плотных скользящих средних, позволяют использовать структурные возможности рынка

Обзор рынка

Для системного анализа текущего поведения капитала и структурных изменений на рынке криптовалют в этом отчете рассматриваются пять ключевых параметров: волатильность цен Bitcoin и Ethereum, соотношение длинных и коротких позиций (LSR), объем открытого интереса фьючерсов, ставки финансирования и данные по ликвидациям. В совокупности эти индикаторы охватывают динамику цен, рыночные настроения и риск, обеспечивая комплексное представление об интенсивности торгов и структуре рынка. В следующих разделах приведен анализ последних изменений по каждому показателю с 9 декабря:

1. Анализ волатильности цен Bitcoin и Ethereum

По данным CoinGecko, в период с 9 по 22 декабря BTC и ETH показали слабое восстановление после волатильного снижения, при этом ценовые ориентиры заметно сместились ниже прежних максимумов, а общее настроение рынка оставалось осторожным. BTC сначала пытался пробить вверх, но быстро скорректировался и перешел к боковой консолидации; попытки отскока были ограничены сопротивлением сверху, не вызвав разворота тренда, а движение соответствовало техническому восстановлению в нижнем диапазоне. ETH в целом повторял динамику BTC, но с более выраженным снижением. На протяжении падения ETH многократно пробивал краткосрочные уровни поддержки, а последующие отскоки были слабее по ритму и масштабу, что отражает менее уверенную динамику по сравнению с BTC.【1】【2】【3】

Структурно оба актива пережили выраженное снижение на фоне роста объема в середине периода, затем стабилизировались на более низких уровнях и перешли к горизонтальной консолидации. Амплитуда отскоков оставалась ограниченной, что свидетельствует о недостаточном спросе на покупку. ETH предпринимал технические попытки отскока возле локальных минимумов, но это не изменило общий нисходящий настрой, а признаки возврата капитала были слабо выражены. BTC выглядел относительно устойчивее, однако его отскоки также были ограничены и в основном обусловлены закрытием коротких позиций, а не активным накоплением.

В целом BTC и ETH пока не вышли из консолидации после коррекции, а ценовое движение сохраняет слабую или нейтральную динамику. При отсутствии новых притоков капитала и явных сигналов направления потенциал роста в краткосрочной перспективе ограничен, а цены, вероятнее всего, останутся в диапазоне до пробоя ключевых зон сопротивления, что необходимо для подтверждения разворота к росту.

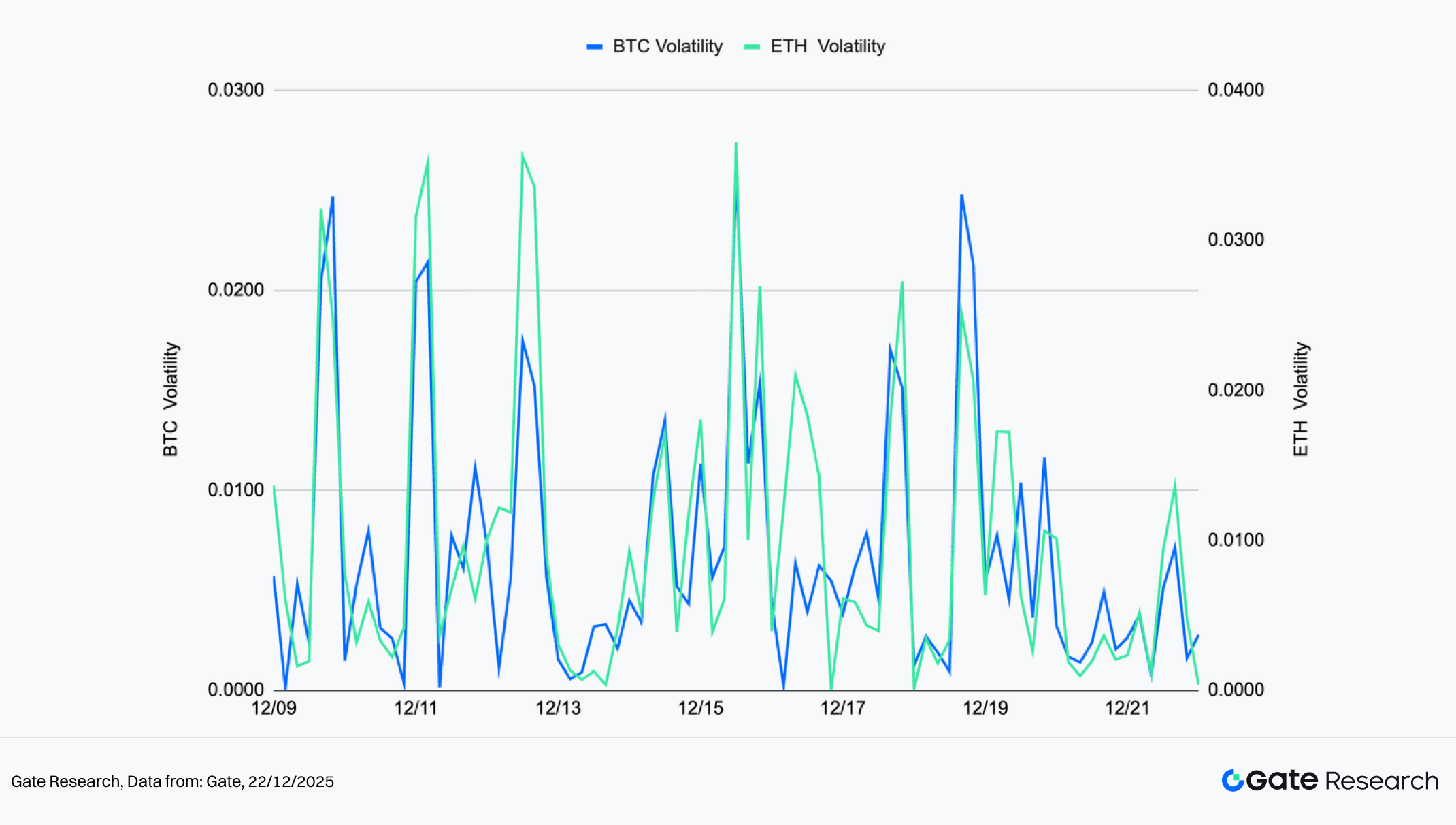

Рисунок 1: После снижения с локальных максимумов BTC и ETH перешли к синхронной слабой консолидации, отскоки были маловыраженными, а динамика определялась коррекционными колебаниями.

Краткосрочная волатильность BTC и ETH характеризовалась высокочастотными колебаниями с резкими внутридневными всплесками. При этом наблюдалось различие по интенсивности волатильности между двумя активами. Волатильность BTC, измеряемая по левой оси, часто менялась, но оставалась в относительно узком диапазоне, что указывает на более сдержанную реакцию рынка при изменениях цены. Волатильность ETH была более агрессивной, многократно достигала высоких пиков, что свидетельствует о плотном обороте капитала в краткосрочном периоде и более чувствительной среде настроений.

Расширение волатильности ETH часто совпадало с резкими падениями цены или быстрыми отскоками, что говорит о преобладании спекулятивной и краткосрочной торговой активности. Волатильность BTC также росла, но оставалась более контролируемой, указывая на тактическое позиционирование возле ключевых ценовых зон, а не на эмоциональные движения.

В целом рыночная среда остается активной по волатильности, но лишена четкой направленной уверенности. Повышенная волатильность ETH указывает на то, что краткосрочные риски и возможности сосуществуют, а относительно сдержанная волатильность BTC отражает осторожную позицию доминирующего капитала. Синхронный рост волатильности обоих активов в сочетании с увеличением объема может стать сильным сигналом к началу нового тренда.

Рисунок 2: Волатильность BTC остается сдержанной с низкими пиками, тогда как волатильность ETH многократно расширяется, что отражает повышенную чувствительность краткосрочных настроений.

2. Анализ соотношения объемов длинных и коротких позиций (LSR) для Bitcoin и Ethereum

Long/Short Taker Size Ratio (LSR) — ключевой индикатор, измеряющий объем агрессивных покупок и продаж, часто используется для оценки рыночных настроений и силы тренда. Значение LSR выше 1 указывает, что объем рыночных покупок превышает объем рыночных продаж, что свидетельствует о бычьем уклоне рынка.

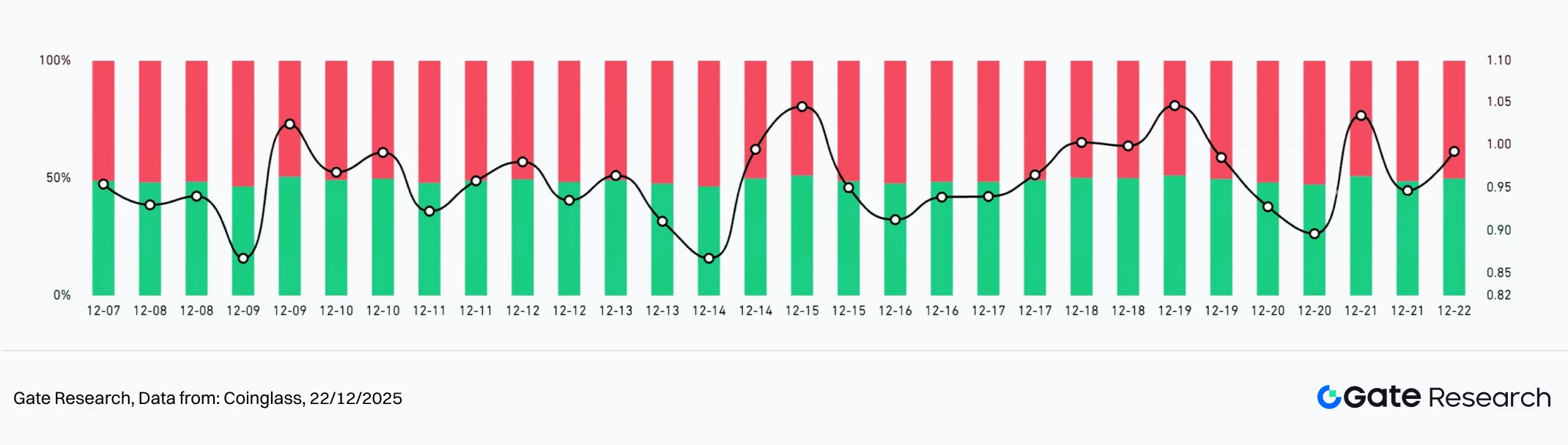

По данным Coinglass, с 9 по 22 декабря LSR по BTC и ETH колебался около отметки 1,0, не демонстрируя устойчивого направленного смещения, что говорит о том, что кредитное плечо используется преимущественно для краткосрочных торгов и спекуляций в диапазоне, а не для трендового позиционирования. Текущая динамика LSR отражает частую ротацию настроений, а не накопление направленного плеча.【5】

Диапазон LSR по BTC был узким, в основном находился в пределах 0,95–1,05, что свидетельствует об осторожном подходе доминирующих участников рынка. LSR по ETH, напротив, демонстрировал более широкую амплитуду, часто опускаясь к 0,90 и отскакивая примерно до 1,05, что указывает на большую долю краткосрочного кредитного плеча и более высокую чувствительность к ценовым колебаниям по сравнению с BTC.

В целом LSR по BTC и ETH больше подходит для оценки настроений в диапазонном рынке. Рост LSR часто соответствует краткосрочным отскокам, а снижение к нижним границам — временному стабилизационному движению или локальным коррекциям. При отсутствии устойчивых экстремальных значений ценовая динамика, скорее всего, останется в диапазоне, что благоприятствует контр-трендовым стратегиям и торговле в границах диапазона, а не продолжению тренда.

Рисунок 3: LSR по BTC остается в диапазоне 0,95–1,05, что указывает на осторожную позицию доминирующего капитала.

Рисунок 4: LSR по ETH демонстрирует большие колебания, что сигнализирует о большей доле краткосрочного кредитного плеча и более высокой чувствительности к ценовым движениям по сравнению с BTC.

3. Анализ открытого интереса

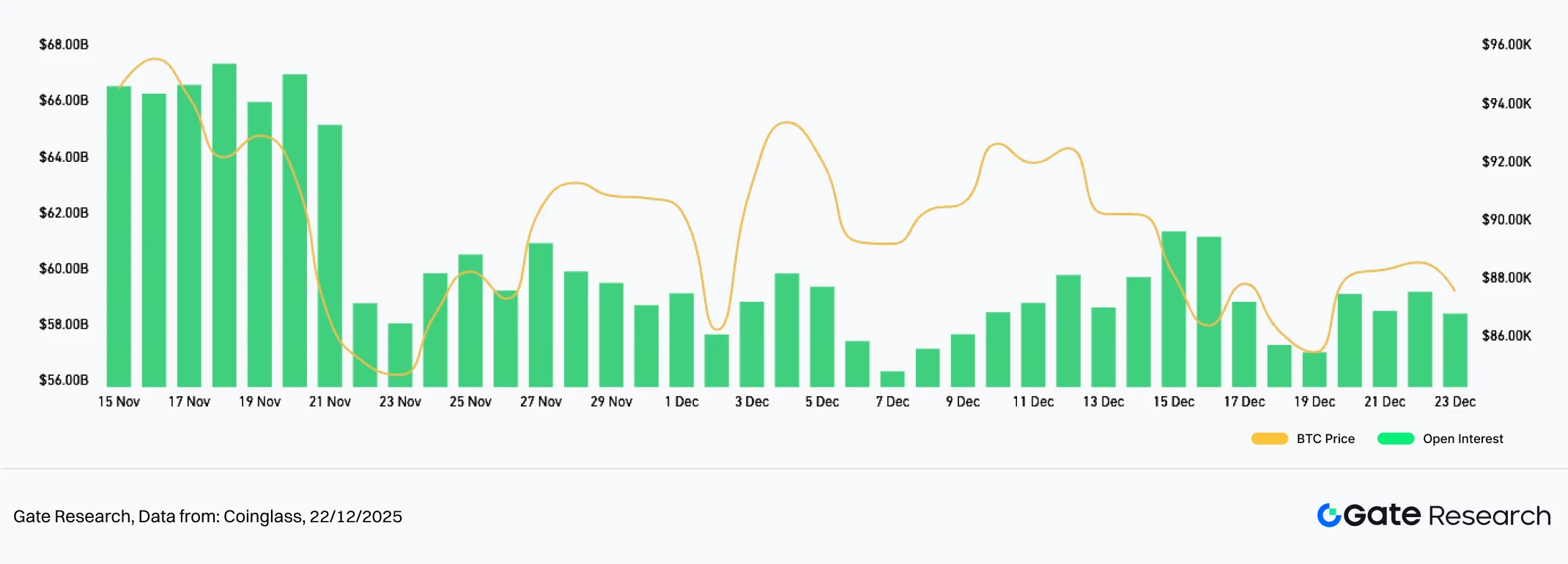

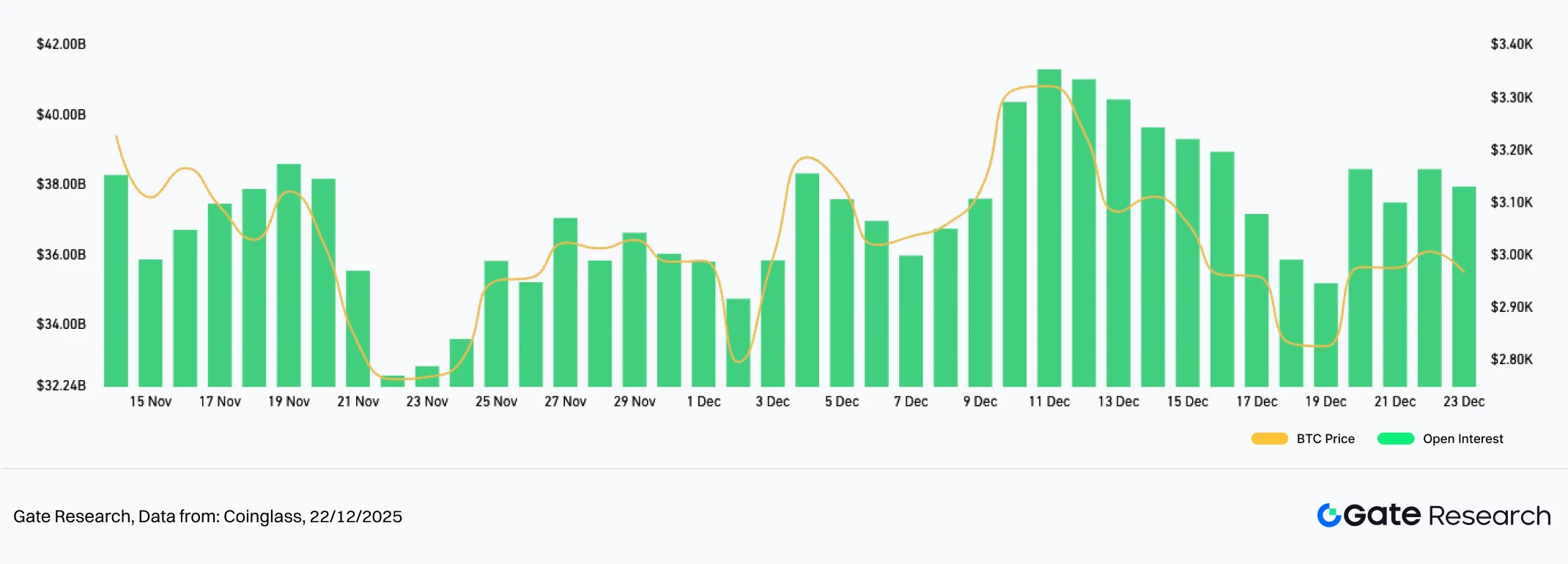

По данным Coinglass, анализ открытого интереса по деривативам BTC и ETH и динамики цен за последние две недели показывает, что рынок остается в фазе консолидации и восстановления после снижения кредитного плеча. Во время попыток отскока ни один из активов не показал устойчивого роста открытого интереса, что говорит о том, что движение цен обусловлено существующим капиталом, а не новыми потоками, ориентированными на тренд. Это отражает осторожный подход к риску и ограниченную готовность к повторному увеличению кредитного плеча на текущем этапе.【6】

Колебания открытого интереса по BTC были стабильными, с небольшим восстановлением после первоначального снижения. Это свидетельствует о том, что доминирующие участники рынка отдают приоритет контролю рисков, а не активному увеличению кредитного плеча. ETH, напротив, показал более заметный рост открытого интереса во время промежуточных отскоков, однако этот рост быстро сменился снижением, что указывает на большую долю краткосрочного участия и недостаточную стабильность позиций, а также на более выраженное поведение, обусловленное настроениями.

В целом при отсутствии значимого роста открытого интереса и без поддержки со стороны ставок финансирования или LSR для формирования направленного сценария BTC и ETH, вероятнее всего, останутся в диапазоне. Сильным сигналом к началу нового тренда станет одновременное повышение цены, устойчивый рост открытого интереса и признаки более стабильной структуры кредитного плеча.

Рисунок 5: Открытый интерес по BTC показывает небольшое восстановление после снижения, что подчеркивает осторожную позицию доминирующего капитала.

Рисунок 6: Открытый интерес по ETH кратковременно рос во время фаз отскока, затем снижался, что указывает на активное краткосрочное участие, но недостаточную стабильность позиций.

4. Ставка финансирования

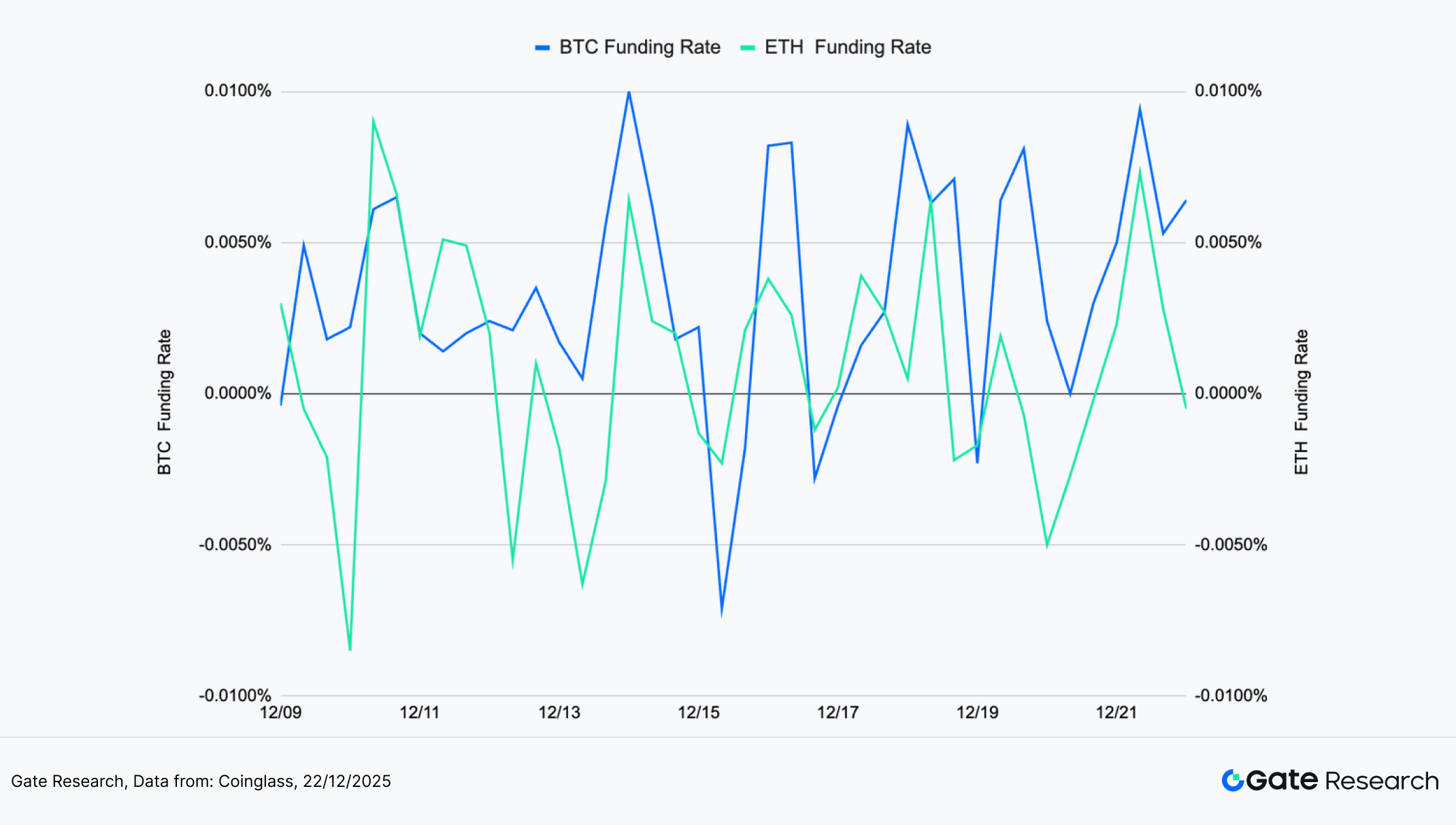

В рассматриваемый период ставки финансирования по BTC и ETH демонстрировали высокочастотные колебания, многократно переходя выше и ниже нулевой отметки, что подчеркивает отсутствие направленного консенсуса и продолжающуюся ротацию настроений между длинными и короткими позициями. Ставка финансирования по BTC часто менялась с положительной на отрицательную и быстро восстанавливалась, отдельные колебания становились все более выраженными. Такая динамика отражает постоянные корректировки позиций со стороны участников с кредитным плечом в периоды волатильности и откатов цен, а общий аппетит к риску остается осторожным.【7】【8】

Траектория ставки финансирования ETH в целом повторяла BTC, но отличалась более резкими краткосрочными колебаниями. Во время коррекционных фаз ставки финансирования ETH чаще уходили в отрицательную зону, затем быстро возвращались к нейтральным уровням, что указывает на высокий оборот среди краткосрочных участников и повышенную чувствительность к изменениям цены. По сравнению с BTC амплитуда колебаний ставок финансирования по ETH была выше, что более явно обусловлено торговой активностью.

В целом динамика ставок финансирования находится в состоянии "беспорядочной быстрой ротации", что указывает на доминирование краткосрочных спекуляций, а трендовый капитал пока не занял устойчивую позицию. Устойчивое движение в положительную зону при восстановлении объема станет конструктивным сигналом к возможной стабилизации или отскоку; затяжной период отрицательных значений потребует внимания к риску нового давления со стороны коротких позиций.

Рисунок 7: Ставки финансирования BTC и ETH колеблются вокруг нулевой отметки с высокой частотой, отражая повторяющиеся развороты настроений и отсутствие четкой направленной уверенности.

5. Диаграмма ликвидаций криптовалют

По данным Coinglass, свежие данные по ликвидациям показывают, что за последние две недели рынок характеризовался высокочастотными ликвидациями как по длинным, так и по коротким позициям, без признаков устойчивых односторонних "выжиманий". Большинство событий ликвидации имели умеренный масштаб, отдельные торговые дни отмечались заметными всплесками. Это свидетельствует о том, что недавние ценовые колебания обусловлены корректировкой кредитного плеча в нестабильной среде, а не капитуляцией по тренду.【9】

Ликвидации длинных позиций значительно увеличивались во время откатов, что отражает давление на поздние лонги при неудачных отскоках и недостаточную стабильность кредитного плеча по длинным позициям. Ликвидации коротких позиций происходили в основном во время кратких отскоков или резких внутридневных всплесков, но не были продолжительными, что говорит о спекулятивном характере коротких позиций и отсутствии уверенности, необходимой для устойчивых "выжиманий" по шортам. Общий ритм ликвидаций характеризуется быстрой реализацией и быстрым откатом, а кредитное плечо часто корректируется.

В совокупности текущий профиль ликвидаций соответствует ранее наблюдавшимся сигналам по ставкам финансирования, LSR и открытому интересу: рынок остается в фазе восстановления после снижения кредитного плеча. При отсутствии серии крупных ликвидаций в одном направлении ценовая динамика, скорее всего, останется диапазонной. Только при нарастании направленных ликвидаций и одновременном пробое ключевых зон можно говорить о подтверждении нового тренда.

Рисунок 8: Ликвидации в основном остаются умеренными, отдельные всплески, что указывает на то, что недавние ценовые колебания обусловлены корректировкой кредитного плеча в консолидации, а не лавинообразными движениями по тренду.

В текущей слабой и волатильной среде BTC и ETH продолжают консолидацию на низких уровнях, а импульс отскоков ограничен. Многократные всплески волатильности указывают на осторожный рынок, который остается чувствительным к ключевым ценовым порогам. LSR, ставки финансирования и открытый интерес продолжают демонстрировать высокочастотные колебания в нижних диапазонах, что сигнализирует о недостатке направленной уверенности среди участников с кредитным плечом и низком общем аппетите к риску, что соответствует структуре восстановления после снижения плеча.

В такой ситуации основное внимание при торговле смещается к точному определению переходов тренда и структурных пробоев. В дальнейшем акцент будет сделан на оценке эффективности стратегий пробоя плотных скользящих средних в условиях слабой консолидации и ранних фаз формирования тренда, их способности фильтровать рыночный шум, повышать дисциплину входа и выхода, а также снижать влияние эмоциональных решений.

Количественный анализ — стратегия пробоя плотных скользящих средних

(Дисклеймер: Все прогнозы в статье основаны на исторических данных и рыночных тенденциях, предназначены только для информационных целей и не являются инвестиционной рекомендацией или гарантией будущих результатов. Инвесторам следует внимательно оценивать риски и принимать взвешенные решения при работе с соответствующими инструментами.)

1. Обзор стратегии

Стратегия пробоя плотных скользящих средних — это импульсная методика, реализующая определение тренда с помощью технического анализа. В рамках стратегии отслеживаются несколько краткосрочных и среднесрочных скользящих средних (например, 5-дневная, 10-дневная, 20-дневная) или их эквиваленты на внутридневных таймфреймах. Когда эти средние сходятся и движутся синхронно, это свидетельствует о фазе консолидации и возможном приближении направленного пробоя. Пробой цены выше зоны скопления средних служит сигналом к открытию длинной позиции, пробой ниже — сигналом к открытию короткой позиции.

Для повышения надежности и контроля рисков стратегия интегрирует фиксированные условия тейк-профита и стоп-лосса, что обеспечивает системное управление позицией после подтверждения импульса и балансирует потенциал доходности с жесткой защитой от убытков. Стратегия ориентирована на кратко- и среднесрочные тренды и акцентирует правило-ориентированный подход.

2. Базовые параметры стратегии

3. Логика стратегии и операционный механизм

Условия входа

- Оценка плотности скользящих средних

Рассчитываются шесть скользящих средних: SMA20, SMA60, SMA120, EMA20, EMA60 и EMA120.

Измеряется расстояние между максимальным и минимальным значением этих средних (MA range). Когда MA range становится меньше заданного порога (например, 1,5% от текущей цены), система фиксирует плотные скользящие средние.

Порог — это граничное значение, определяющее минимальный или максимальный уровень для фиксации эффекта или сигнала.

- Подтверждение пробоя

- Вход в лонг: цена пробивает вверх максимальное значение среди шести скользящих средних.

- Вход в шорт: цена пробивает вниз минимальное значение среди шести скользящих средних.

Условия выхода — динамический тейк-профит и стоп-лосс

- Для длинных позиций

- Стоп-лосс: цена опускается ниже минимальной скользящей средней на момент открытия позиции.

- Тейк-профит: цена растет на величину, равную (расстояние между ценой входа и минимальной скользящей средней ×

reward-to-risk ratio).

- Для коротких позиций

- Стоп-лосс: цена поднимается выше максимальной скользящей средней на момент открытия позиции.

- Тейк-профит: цена снижается на величину, равную (расстояние между ценой входа и максимальной скользящей средней ×

reward-to-risk ratio).

Практический пример на графике

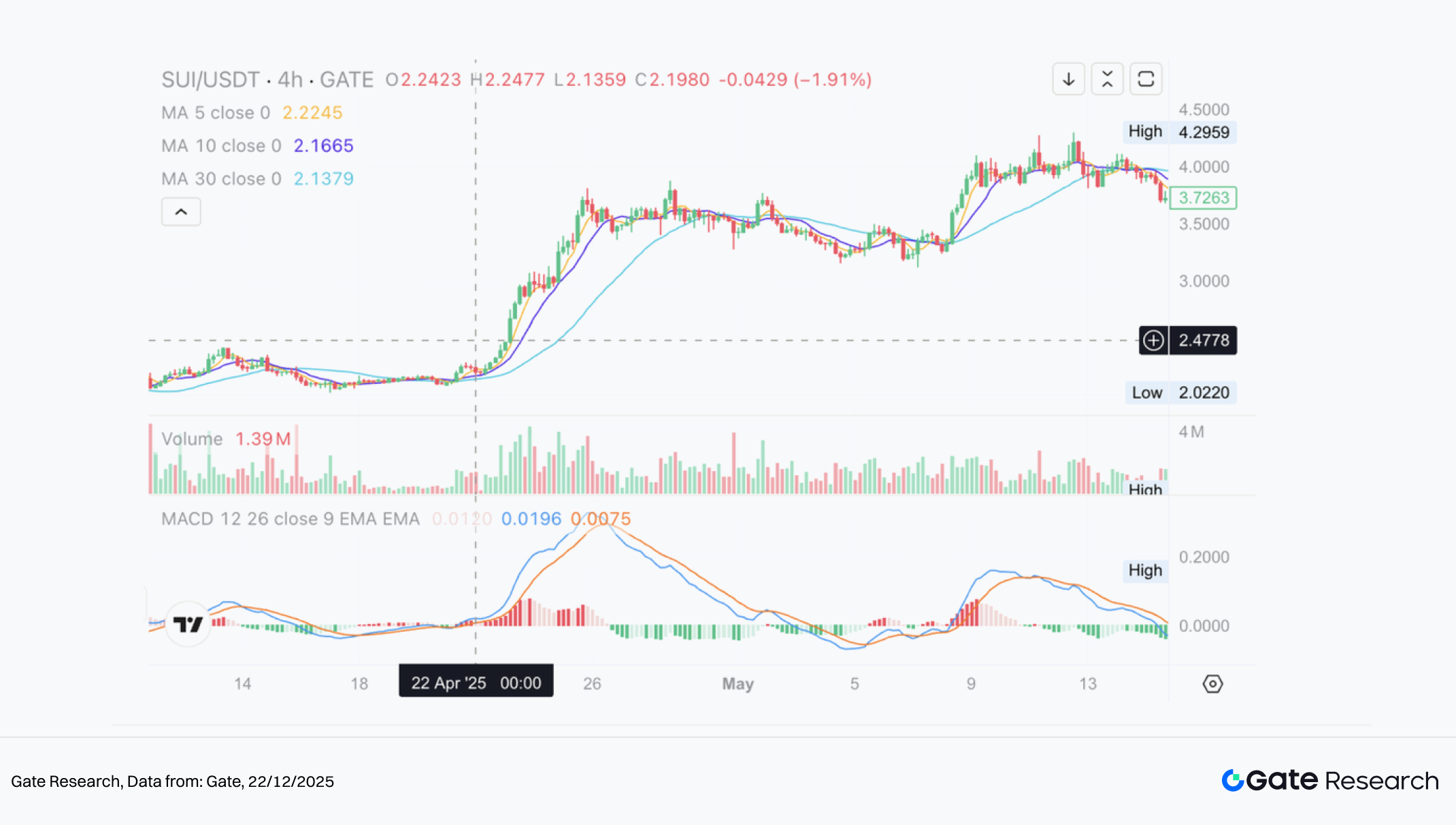

- Срабатывание торгового сигнала

На графике ниже показан пример открытия длинной позиции 22 апреля 2025 года на 4-часовом графике SUI/USDT. После периода плотного скопления скользящих средних цена подтвердила бычий пробой, и система открыла лонг на точке пробоя. Это позволило зафиксировать начальный импульс роста.

Рисунок 9: Пример исполнения входа по SUI/USDT при выполнении условий (22 апреля 2025 года)

- Торговое действие и результат

Используя динамическую модель тейк-профита, система закрыла позицию при достижении заданного отношения риск–прибыль, зафиксировав основную часть движения вверх. Дополнительный рост остался вне сделки, но стратегия была реализована дисциплинированно, что демонстрирует стабильность и эффективное управление риском. Внедрение трейлинг-стопа или логики выхода по тренду может повысить результативность за счет продления прибыли в сильном тренде.

Рисунок 10: Пример исполнения выхода по SUI/USDT на основе динамического тейк-профита (25 апреля 2025 года)

На приведенном примере видно, как логика входа и динамический тейк-профит стратегии активируются при одновременном выполнении условий плотных скользящих средних и пробоя. Благодаря взаимодействию цены и кластера средних стратегия точно определяет начало формирования тренда и автоматически выходит при последующей волатильности, фиксируя основную часть прибыли при контролируемом риске. Этот кейс подтверждает практическую реализуемость, дисциплину исполнения, стабильность и эффективность управления рисками в реальной рыночной среде, что создает основу для оптимизации параметров и оценки результативности.

4. Практический пример бэктеста

Конфигурация параметров для бэктеста

Для поиска оптимальной комбинации параметров был проведен системный перебор по следующим диапазонам:

tp_sl_ratio: от 3 до 14 (шаг = 1)threshold: от 1 до 19,9 (шаг = 0,1)

На примере DOGE/USDT на 4-часовом таймфрейме система протестировала 23 826 наборов параметров за последний год. Были выбраны пять лучших комбинаций по суммарной доходности. Метрики оценки включали годовую доходность, коэффициент Шарпа, максимальную просадку и ROMAD (Return Over Maximum Drawdown) для комплексной оценки эффективности.

Рисунок 11: Сравнение эффективности пяти лучших наборов параметров

Описание логики стратегии

Для DOGE, когда система фиксирует, что максимальный диапазон между шестью скользящими средними сокращается до 2,2%, а цена пробивает верхнюю границу кластера средних, формируется сигнал на вход в лонг. Такая конфигурация позволяет захватывать точку пробоя на ранней стадии расширения. Наивысшая скользящая средняя в момент пробоя служит динамической точкой для фиксации прибыли, что повышает общий уровень доходности и управления сделкой.

Активная конфигурация:

percentage_threshold= 2,2 (ограничение диапазона MA)tp_sl_ratio= 6 (динамическое отношение тейк-профита)short_period= 6,long_period= 14 (периоды наблюдения MA)

Анализ эффективности и результатов

За период бэктеста с 1 октября 2024 года по 17 декабря 2025 года данный набор параметров показал выдающиеся результаты:

- Годовая доходность: 93,04%

- Максимальная просадка: менее 10%

- ROMAD: 9,32

Эти показатели свидетельствуют о высокой способности к наращиванию капитала и эффективном ограничении убытков. Сравнение пяти лучших конфигураций показывает, что именно эта настройка обеспечивает оптимальный баланс доходности и стабильности, что выделяет ее как наиболее применимую для реального использования.

В дальнейшем результативность может быть повышена за счет динамической корректировки порогов, а также добавления фильтров по объему и волатильности для повышения адаптивности в боковом рынке. Стратегия также обладает потенциалом для расширения на мульти-активные и мульти-таймфреймовые портфели.

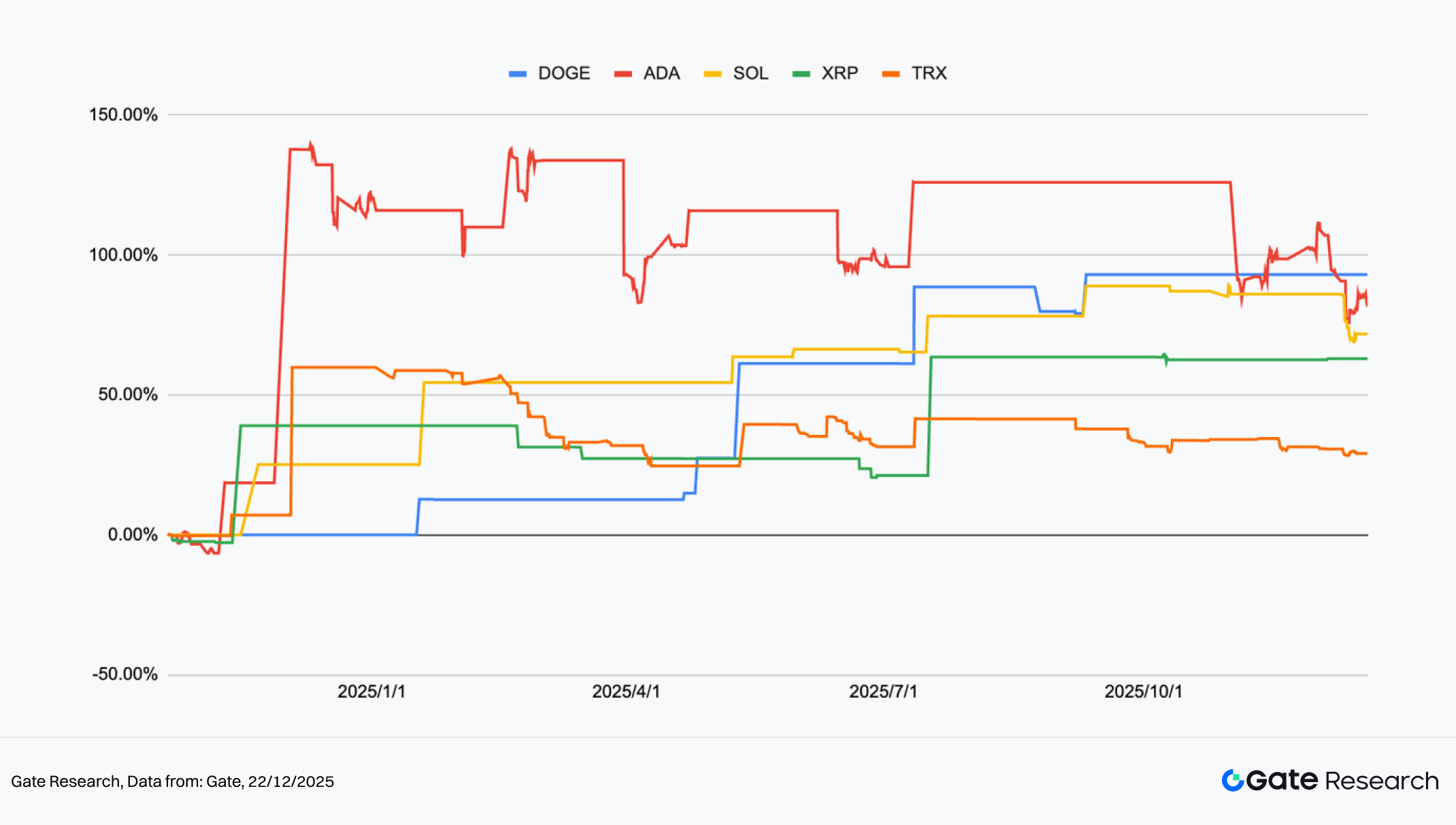

Рисунок 12: Сравнение накопленной доходности пяти лучших конфигураций за последний год

5. Итоги по стратегии

Трендовая стратегия на основе плотных скользящих средних использует направленное расширение краткосрочных и среднесрочных средних после их сходимости как основной триггер входа, а также масштабирование позиции и динамический тейк-профит для накопления доходности после подтверждения тренда. По результатам бэктеста за год такие активы, как DOGE, ADA и SOL, неоднократно давали сигналы к формированию тренда после плотных структур скользящих средних, а суммарная доходность формировала выраженные ступенчатые паттерны роста. В отдельные периоды рост ADA и DOGE превышал 100%, а SOL стабильно рос, что указывает на высокую эффективность стратегии следования за трендом как в условиях высокой волатильности, так и умеренных трендов. Для XRP и TRX преобладала торговля в диапазонах, однако при формировании тренда они также обеспечивали положительную доходность, способствуя диверсификации портфеля и поддержанию стабильной структуры прибыли.

По структуре кривых доходности стратегия особенно эффективна в переходах от ротации или консолидации к фазам тренда. Плотные скользящие средние выступают фильтром, снижая риск преждевременного "догоняния" импульса и помогая сохранять накопленную прибыль при откатах. В результате суммарная доходность растет поступательно, а не за счет восстановления после глубоких просадок. В условиях резких односторонних ралли входы могут запаздывать из-за необходимости подтверждения по средним, что приводит к частичной недоэкспозиции на начальных фазах движения и ограничивает эластичность роста по сравнению с высокобета-активами при экстремальных импульсах вверх.

С точки зрения долгосрочного распределения риска и доходности данная трендовая стратегия хорошо подходит как агрессивный или доходный модуль в составе портфеля, однако ее стоит сочетать со стратегиями с низкой волатильностью и контролем просадок для поддержания баланса. Например, количественная модель Gate — на базе рыночно-нейтрального арбитража, хеджирования и эффективности капитала — обеспечивает более плавные кривые доходности на всех этапах рыночного цикла. В сравнении трендовые системы дают больший потенциал дохода, но требуют более частых корректировок позиций и несут больший риск просадок. Использование обеих моделей поддерживает долгосрочное наращивание капитала при контроле волатильности портфеля.

Заключение

С 9 по 22 декабря 2025 года рынок криптовалют находился в фазе слабой консолидации после коррекции, а активность и аппетит к риску снижались. После отступления от локальных максимумов BTC и ETH продолжили движение в диапазоне, отскоки не имели продолжения и не привели к восстановлению тренда. Краткосрочная волатильность многократно возрастала возле ключевых ценовых уровней, что подчеркивает высокую чувствительность и нестабильность настроений. Соотношение длинных и коротких позиций держалось около 1,0, что говорит об отсутствии направленной уверенности среди активного капитала, а ставки финансирования часто менялись с положительных на отрицательные значения, отражая краткосрочные корректировки позиций и отсутствие устойчивого бычьего плеча.

В позиционировании по деривативам открытый интерес по BTC и ETH не смог восстановиться после снижения плеча, оставался на низких уровнях, что свидетельствует об ограниченном притоке нового кредитного плеча на рынок. По ликвидациям длинные позиции закрывались более активно во время откатов, а ликвидации по шортам были умеренными, что указывает на то, что риски снижения еще не полностью реализованы, но пока не приводят к лавинообразной капитуляции. В целом рынок находится на поздней стадии консолидации после коррекции, характеризуется ротацией позиций и нестабильностью настроений. При отсутствии новых притоков капитала или подтверждения по объему и цене краткосрочная динамика остается уязвимой к дальнейшему снижению или локальным событиям ликвидации.

В условиях слабого диапазонного рынка стратегия пробоя скользящих средних сохраняет практическую актуальность. Бэктесты показывают, что DOGE, ADA и SOL обеспечивают ступенчатый рост накопленной доходности при переходе скользящих средних от сходящейся структуры к расширению; XRP и TRX, несмотря на низкую волатильность, также демонстрируют стабильные положительные результаты после реализации пробоя, что подтверждает надежность стратегии захвата тренда в разных режимах волатильности. Суммарная структура доходности формируется за счет постепенного наращивания капитала, а не отдельных выдающихся сделок.

В быстрых односторонних движениях требования к подтверждению могут задерживать входы или инициировать защитные стопы при неглубоких откатах, что приводит к частичной недоэкспозиции на начальных фазах импульса. Доработки, такие как фильтры по волатильности, проверка наклона средних или подтверждение объема, могут повысить точность распознавания ранних фаз тренда и увеличить адаптивность в разных рыночных условиях. Количественная модель Gate, основанная на рыночно-нейтральных и хеджированных стратегиях, акцентирует контроль просадок и плавную структуру доходности, что делает ее эффективной основой портфеля, дополняющей трендовые системы. Совместное применение обеих моделей обеспечивает баланс агрессивного роста и структурного сохранения капитала, повышая потенциал долгосрочного наращивания портфеля.

Источники:

- CoinGecko, https://www.coingecko.com/

- Gate, https://www.gate.com/trade/BTC_USDT

- Gate, https://www.gate.com/trade/ETH_USDT

- Sosovalue, https://sosovalue.com/assets/etf/us-btc-spot?from=moved

- Coinglass, https://www.coinglass.com/LongShortRatio

- Coinglass, https://www.coinglass.com/BitcoinOpenInterest?utm_source=chatgpt.com

- Gate, https://www.gate.com/futures_market_info/BTC_USD/capital_rate_history

- Gate, https://www.gate.com/futures/introduction/funding-rate-history?from=USDT-M&contract=ETH_USDT

- Coinglass, https://www.coinglass.com/pro/futures/Liquidations

- Gate, https://www.gate.com/institution/quant-fund

Gate Research — комплексная платформа исследований по блокчейну и криптовалютам, предоставляющая глубокий контент для специалистов: технический анализ, рыночные обзоры, отраслевые исследования, прогнозы трендов и анализ макроэкономической политики.

Дисклеймер

Инвестирование в криптовалюты связано с высоким риском. Рекомендуется проводить самостоятельный анализ и полностью понимать специфику активов и продуктов перед принятием инвестиционных решений. Gate не несет ответственности за убытки или ущерб, возникшие в результате таких решений.

Похожие статьи

Как лучше читать графики криптовалют

Альтсезон 2025: Поворот в рассказе и капитальная реструктуризация в атипичном бычьем рынке

Исследование Gate: Обзор рынка криптовалют на 2024 год и прогноз трендов на 2025 год

Все, что Вам нужно знать о торговле по количественным стратегиям

Как использовать API для начала квантовой торговли