El capital inactivo de Bitcoin por fin está volviendo a la actividad

Hola,

Hoy en día, la mayoría de las personas compran Bitcoin y después no hacen absolutamente nada con él.

Lo conservan, lo llaman oro digital y proclaman con orgullo que están “a largo plazo”. Y está bien: Bitcoin se ha ganado esa reputación.

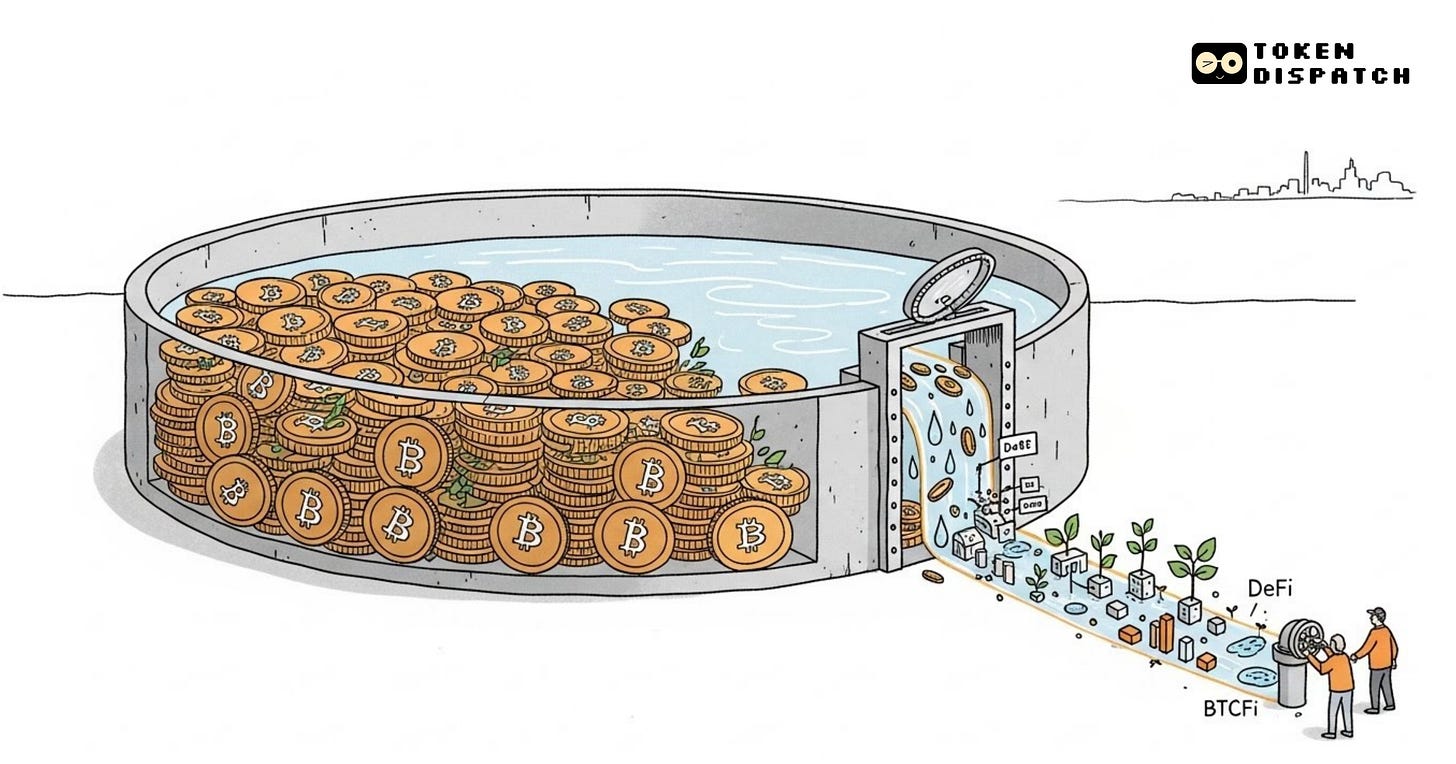

Sin embargo, toda esa acumulación ha generado uno de los mayores fondos de capital ocioso en el ecosistema cripto actual. Aproximadamente el 61 % de todo el Bitcoin no se ha movido en más de un año y casi el 14 % permanece inmóvil desde hace más de una década. A pesar de contar con una capitalización de mercado que supera los 2 billones de dólares, solo el 0,8 % del suministro de Bitcoin participa hoy en alguna actividad DeFi.

En definitiva, Bitcoin es el activo más valioso de las criptomonedas y, al mismo tiempo, el menos utilizado.

Compárelo con cualquier otro ámbito del mundo cripto:

Las stablecoins liquidan pagos a escala global.

ETH impulsa contratos inteligentes, DAOs, monederos y capas económicas enteras.

Las L2 albergan ecosistemas de préstamos, trading, gaming y miles de aplicaciones.

Mientras tanto, Bitcoin, el activo más grande, seguro y ampliamente distribuido, no puede hacer nada de esto de manera nativa.

En cambio, acumula billones en valor que permanecen inactivos, no generan rendimiento, no crean liquidez y no aportan nada a la economía más allá de la seguridad y la apreciación del precio.

Cuando se intentó resolver este problema, las soluciones generaron dificultades propias. Wrapped BTC ganó popularidad, pero dependía de la confianza en un custodio. Los puentes permitían transferir BTC a otras cadenas, pero añadían riesgos de seguridad. Los holders de Bitcoin quieren usar sus BTC, pero la infraestructura nunca les ha ofrecido un modo seguro y nativo de hacerlo.

Eso, por fin, está cambiando. En los últimos años, ha surgido un ecosistema completamente nuevo alrededor de Bitcoin, diseñado para desbloquear todo ese “capital dormido” sin obligar a envolver BTC, confiar en intermediarios ni entregar la custodia a terceros.

¡Vamos a explorarlo!

Polymarket: donde tus predicciones pesan

Apuesta por el futuro comprando participaciones en resultados, elecciones, deportes, mercados y mucho más. Polymarket transforma la sabiduría colectiva en probabilidades en tiempo real.

Ahora integrado con X, predicciones enlazadas a información social en directo de Grok y publicaciones de X.

¿Crees saber lo que viene? Demuéstralo.

Por qué Bitcoin ha llegado a este punto

Bitcoin no se convirtió en un activo pasivo por casualidad. Toda su arquitectura lo orienta hacia ese fin. Mucho antes de que existiera DeFi, Bitcoin tomó una decisión deliberada: priorizar la seguridad ante todo. Esa elección marcó su cultura, su entorno de desarrollo y, en última instancia, el tipo de actividad económica que podía florecer a su alrededor.

El resultado es una cadena extraordinariamente inmutable, excelente para transferir valor, pero muy limitada para la innovación. La mayoría solo percibe síntomas superficiales: baja movilidad, alta inactividad y dominio del BTC envuelto, pero las causas de fondo son mucho más profundas.

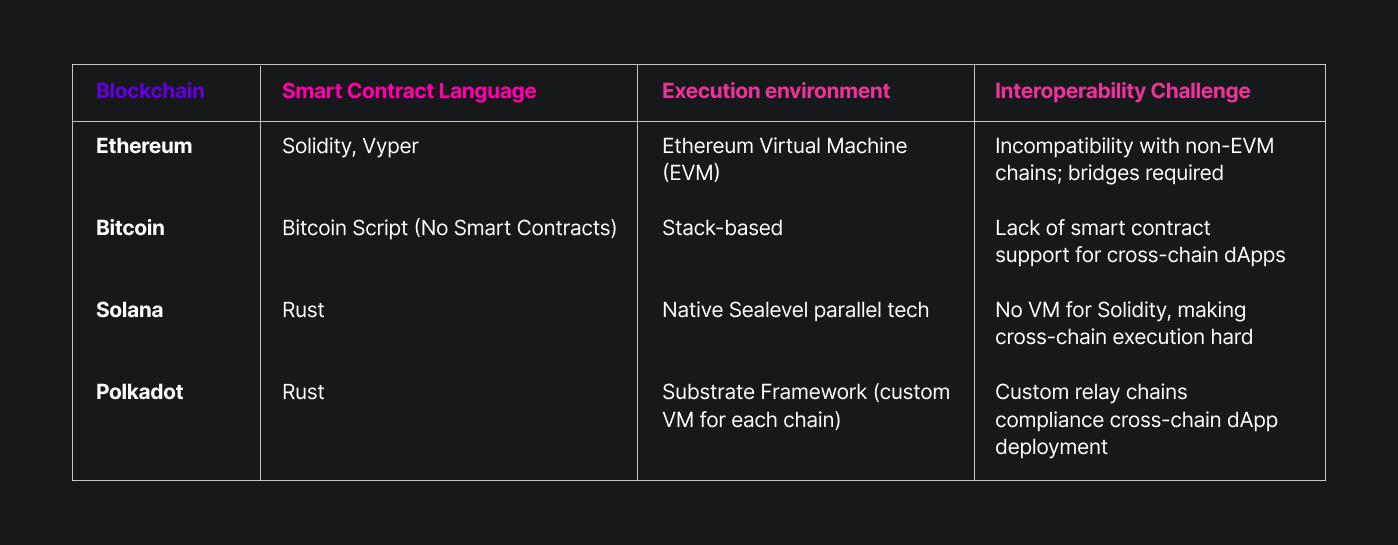

El primer límite es el modelo de scripting de Bitcoin. Evita de forma intencionada la complejidad para que la capa base sea predecible y difícil de explotar. Esto implica que no hay computación de propósito general, ni lógica financiera nativa, ni automatización on-chain. Ethereum, Solana y cada L1 moderna se diseñaron partiendo de la premisa de que los desarrolladores querrían construir sobre ellas; Bitcoin, bajo la premisa de que no deberían hacerlo.

La segunda limitación es la vía de actualización de Bitcoin. Cualquier cambio, incluso los más pequeños, requiere consenso en todo el ecosistema. Los hard forks son prácticamente imposibles desde el punto de vista social y los soft forks llevan años. Mientras el resto del sector cripto iteraba con paradigmas completos de diseño (AMMs, abstracción de cuentas, L2, blockchains modulares), Bitcoin permanecía casi inalterado. Se convirtió en la capa de liquidación sin convertirse jamás en la de ejecución.

Un tercer matiz es el cultural. El ecosistema de desarrolladores de Bitcoin es conservador por diseño. Ese conservadurismo protege la red, pero también desalienta la experimentación. Toda propuesta que introduzca complejidad genera desconfianza. Esa mentalidad es positiva para la protección de la capa base, pero también impide que surjan nuevos productos financieros en Bitcoin como ocurrió en otros entornos.

Existe además un matiz estructural: el valor de Bitcoin creció mucho más rápido que su infraestructura. ETH contó con smart contracts desde el primer día; Solana, con alto rendimiento desde el inicio. El valor de Bitcoin se disparó hasta convertirse en una clase de activo antes de que su “superficie utilizable” pudiera expandirse. Así, el ecosistema terminó en una paradoja: existen billones en capital, pero casi ninguna plataforma donde desplegarlos.

La última clave es la interoperabilidad. Bitcoin está aislado de forma única: no es interoperable con otras cadenas, carece de puentes nativos y, hasta hace poco, no había formas de conectar Bitcoin a entornos de ejecución externos minimizando la confianza. Así que cada intento de hacer utilizable BTC implicaba abandonar el modelo de seguridad de Bitcoin: wrapping, puentes, emisión custodiada, multisigs y federaciones. Para un activo que nació de la desconfianza en los intermediarios, eso nunca iba a escalar.

Las primeras alternativas: wrappers, sidechains y puentes

Cuando se hizo evidente que Bitcoin no podía soportar actividad relevante en su propia capa base, la industria hizo lo que suele hacer: crear soluciones alternativas. Al principio, parecían un avance real. Permitían que el BTC se trasladase a entornos donde realmente había actividad DeFi. Pero, si se analizan en detalle, todas compartían la misma debilidad: era necesario sacrificar parte del modelo de confianza de Bitcoin para utilizarlas.

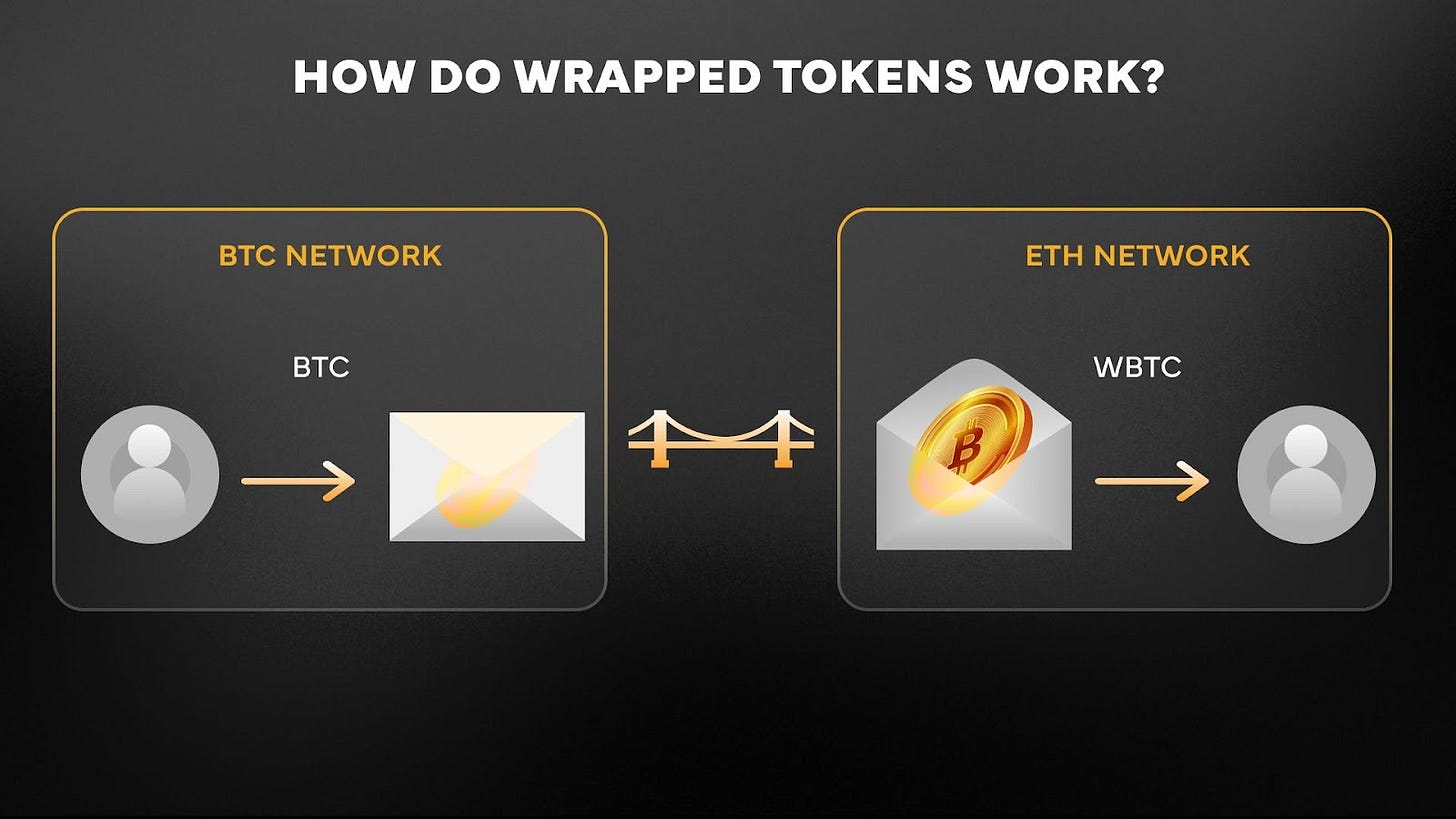

El ejemplo más visible fue el wrapped Bitcoin. Se convirtió en el puente por defecto hacia Ethereum y, por un tiempo, el modelo pareció funcionar. Liberó liquidez y permitió usar BTC como colateral, operar en AMMs, prestarlo, apalancarlo, rehypothecarlo… Básicamente, todo lo que Bitcoin no podía hacer de forma nativa. Pero el precio era que el wrapped BTC solo existe si otro actor custodia el BTC real. Eso implica custodia, dependencia de instituciones externas, riesgo operativo y un sistema de garantías ajeno a la seguridad de la capa base de Bitcoin.

Los sistemas federados intentaron reducir esa necesidad de confianza distribuyendo el control entre varias entidades. En vez de un solo custodio, un grupo mantenía colectivamente los BTC que respaldan el activo envuelto. Mejoró la situación, pero no llegó a minimizar la confianza: seguía dependiendo de un conjunto coordinado de operadores y el peg era tan fuerte como sus incentivos y honestidad. Para una comunidad que prefiere sistemas trustless, no fue la solución perfecta.

Los puentes introdujeron nuevos problemas. En lugar de custodia, dependías de un conjunto de validadores externos, a menudo con garantías de seguridad inferiores a las de la cadena original. Los puentes permitieron mover BTC entre cadenas, pero también se convirtieron en uno de los mayores puntos de fallo en cripto. Diversos análisis coinciden en que los exploits en puentes representan algunas de las mayores fuentes de pérdida de capital en el sector.

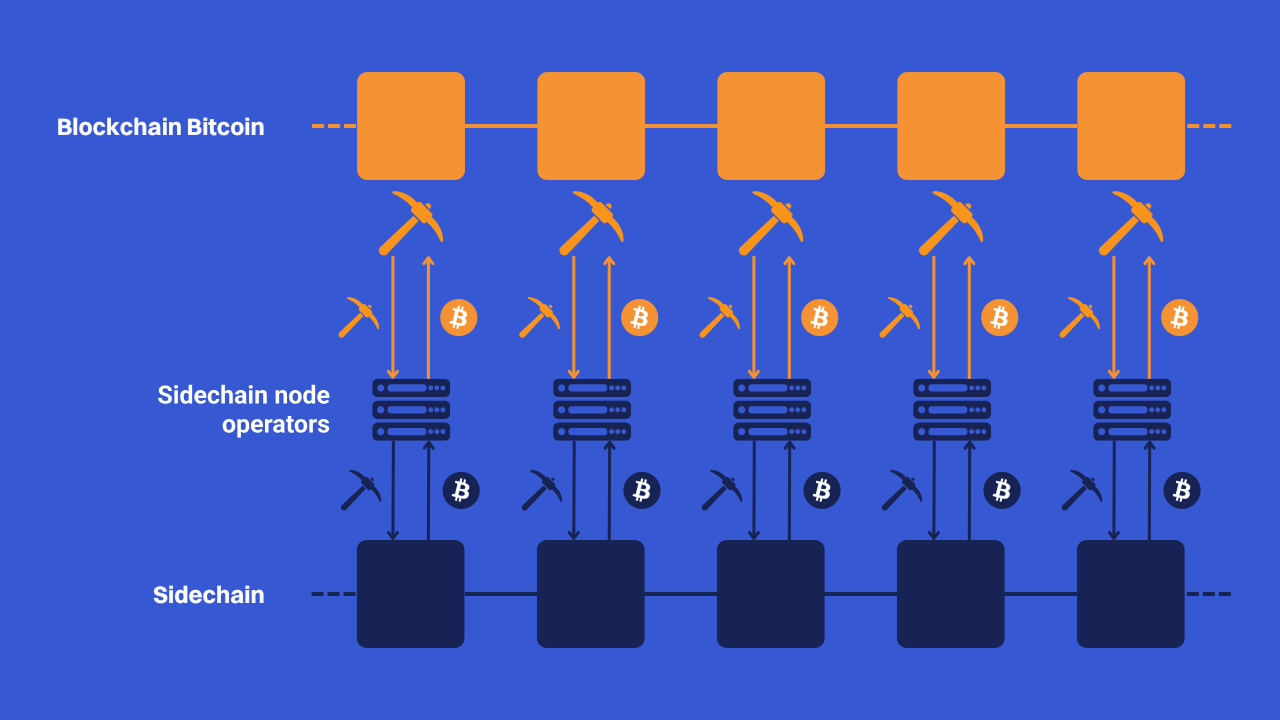

Las sidechains añadieron más matices. Son cadenas independientes conectadas a Bitcoin mediante distintos mecanismos de peg. Algunas emplean control multisig, otras pruebas SPV. Pero ninguna hereda la seguridad de Bitcoin. Ejecutan su propio consenso, sus propios validadores y su propio perfil de riesgos. A menudo, la etiqueta de “capa Bitcoin” era más marketing que realidad. La liquidez se movía, pero las garantías no.

Todo este conjunto de soluciones tiene algo en común: empujaron a Bitcoin fuera de su capa base, hacia entornos donde otros imponían las reglas. Así se resolvió el problema de usabilidad a corto plazo, pero se generó otro mayor: Bitcoin comenzó a operar bajo modelos de confianza que su propio diseño buscaba evitar.

Las limitaciones son claras:

Wrapped BTC creció, pero solo porque se aceptaba a los custodios como solución temporal.

Las sidechains existieron, pero siguieron siendo nichos porque no heredaban la seguridad de Bitcoin.

Los puentes conectaron Bitcoin con otras cadenas, pero introdujeron nuevos vectores de ataque.

Cada solución resolvía un desafío y creaba uno nuevo.

El gran avance: Bitcoin por fin obtiene nuevos primitivos

Durante mucho tiempo, las limitaciones de Bitcoin se asumieron como permanentes. La capa base no cambiaría, las mejoras serían lentas y cualquier propuesta para aumentar la expresividad se desechaba por considerarse un riesgo innecesario.

Pero esa premisa comenzó a resquebrajarse en los últimos años.

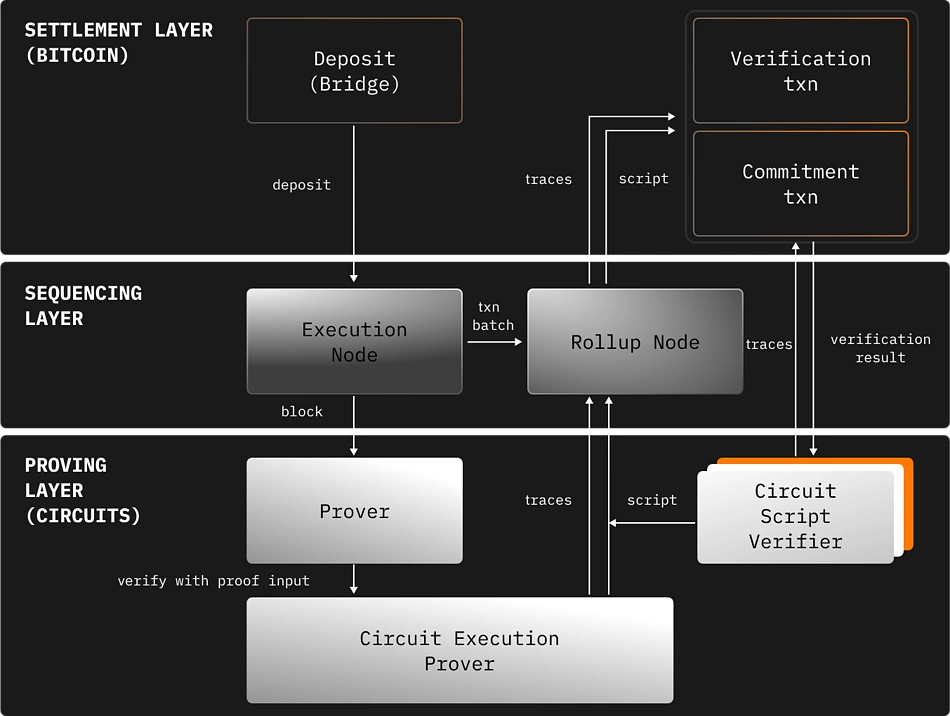

1. Bitcoin incorporó una forma de verificar procesos que no ejecuta: el mayor avance fue el desarrollo de modelos de verificación que permiten a Bitcoin comprobar resultados de cálculos realizados fuera de la cadena, sin ejecutarlos internamente.

Este avance hizo posible BitVM y otros sistemas similares. En lugar de modificar la funcionalidad de Bitcoin, estos sistemas aprovechan su capacidad para hacer cumplir resultados mediante pruebas de fraude.

Ahora es posible construir lógica, aplicaciones e incluso entornos de ejecución completos fuera de Bitcoin, y que sea Bitcoin quien haga cumplir la corrección. Es un enfoque muy distinto al de Ethereum (“ejecutar todo en L1”). Por fin, Bitcoin puede arbitrar. Esto ha abierto la puerta a:

- Rollups asegurados por Bitcoin

- puentes con confianza minimizada

- vaults programables en Bitcoin

- cómputo off-chain verificado on-chain

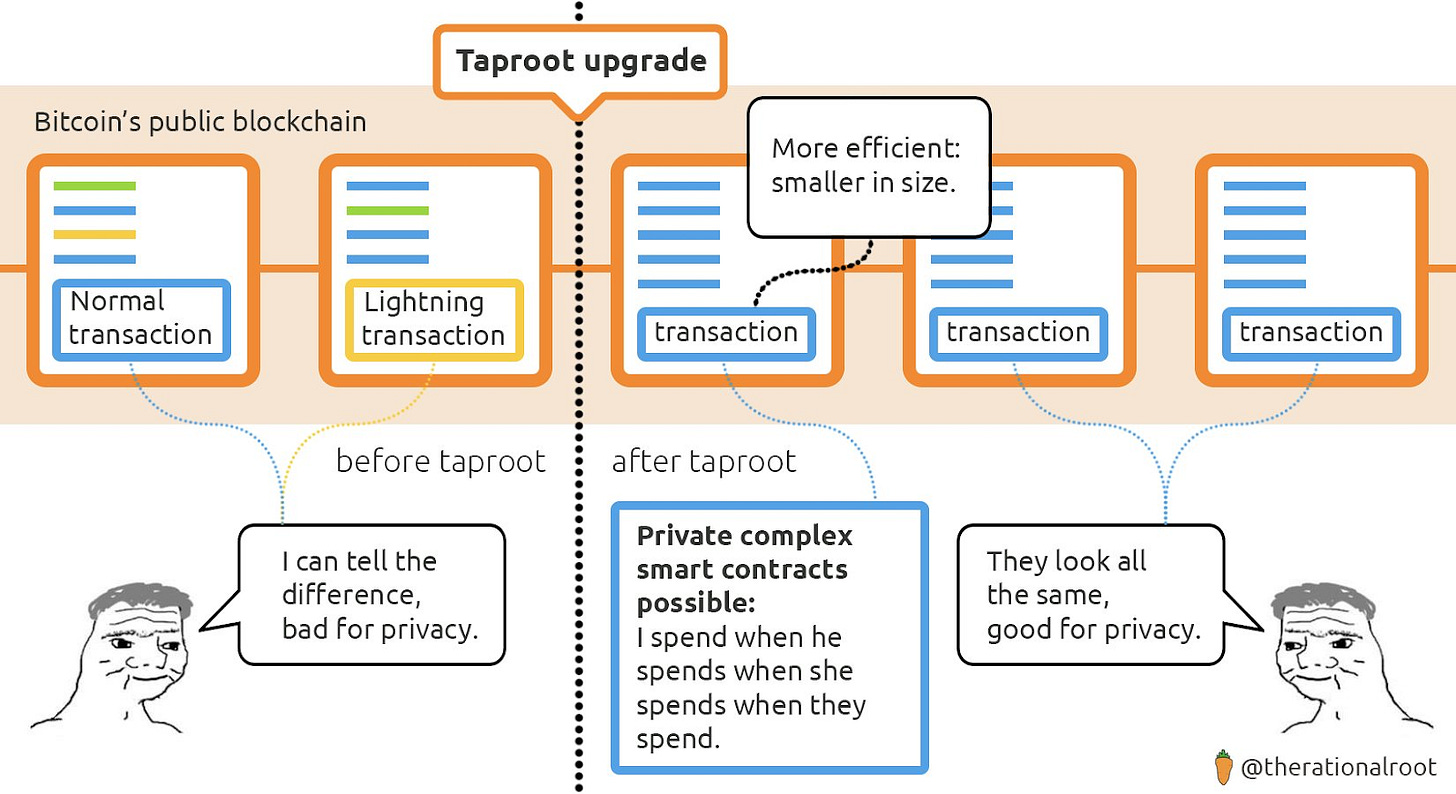

2. Mejoras como Taproot ampliaron discretamente la superficie de Bitcoin: Taproot no se promocionó como una mejora para DeFi, pero habilitó exactamente las bases criptográficas que BTCFi necesitaba: multisigs más económicas, gasto flexible por key-path y mayor privacidad. Más importante aún, posibilitó desarrollos como Taproot Assets (para stablecoins) y vaults avanzados.

3. Emergen los activos nativos de Bitcoin: una vez disponibles Taproot y nuevos sistemas de pruebas, comenzaron los proyectos que introducen activos que existen en Bitcoin o derivan su seguridad directamente, sin envolver BTC.

Combinando Taproot, firmas Schnorr y nuevas técnicas de verificación off-chain, los desarrolladores pueden crear activos sobre Bitcoin o que heredan su seguridad de forma directa.

Esto abarca:

- Taproot Assets (Tether emitiendo USDT directamente en la pila Bitcoin/Lightning)

- Stablecoins nativas de Bitcoin que no requieren Ethereum, Solana ni Cosmos

- Activos sintéticos respaldados por BTC que no dependen de pegs custodiados

- Vaults programables y construcciones multisig antes inviables

Por primera vez, los activos emitidos en Bitcoin no necesitan salir de la red para utilizarse. Y los activos emitidos para Bitcoin no requieren sacar BTC de la autocustodia.

4. El rendimiento en Bitcoin se hace posible: Bitcoin nunca ha tenido un rendimiento nativo. Hasta ahora, la única forma histórica de “obtener rendimiento” con BTC era envolverlo, enviarlo a un custodio, prestarlo en una plataforma centralizada o trasladarlo a otra cadena. Todas estas opciones implicaban riesgos ajenos al modelo de seguridad de Bitcoin.

BTCFi ha introducido una vía fundamentalmente nueva para generar rendimiento con Bitcoin. ¿Cómo? Creando sistemas donde BTC contribuye a la seguridad de una red. Se han definido tres categorías:

- Staking de Bitcoin (para otras redes): BTC puede ahora asegurar redes PoS o appchains sin salir de la cadena Bitcoin.

- Restaking de Bitcoin: como ETH puede asegurar múltiples protocolos mediante seguridad compartida, BTC puede emplearse como colateral para cadenas externas, oráculos, capas DA, etc.

- Sistemas de rendimiento basados en Lightning: protocolos como Stroom permiten que el BTC utilizado en canales Lightning genere rendimiento al aportar liquidez, sin envolverlo ni depender de puentes custodiados.

Antes de BTCFi, nada de esto era posible.

5. Bitcoin finalmente dispone de una capa de ejecución: los recientes avances en verificación off-chain han hecho posible que Bitcoin haga cumplir resultados de cálculos que no ejecuta directamente. Esto permite a los desarrolladores construir rollups, puentes y sistemas de contratos en torno a Bitcoin que confían en él para la validación, no para la computación. La capa base se mantiene intacta, pero las capas externas pueden ejecutar lógica y probar la corrección ante Bitcoin cuando sea necesario.

Esto le otorga a Bitcoin algo inédito: la posibilidad de soportar aplicaciones, comportamientos tipo contrato y nuevos primitivos financieros sin mover BTC a sistemas custodiados ni modificar el protocolo. No se trata de “smart contracts en Bitcoin”, sino de un modelo de verificación que mantiene a Bitcoin simple y, a la vez, permite la existencia de sistemas más complejos a su alrededor.

El ecosistema BTCFi: lo que realmente se está construyendo

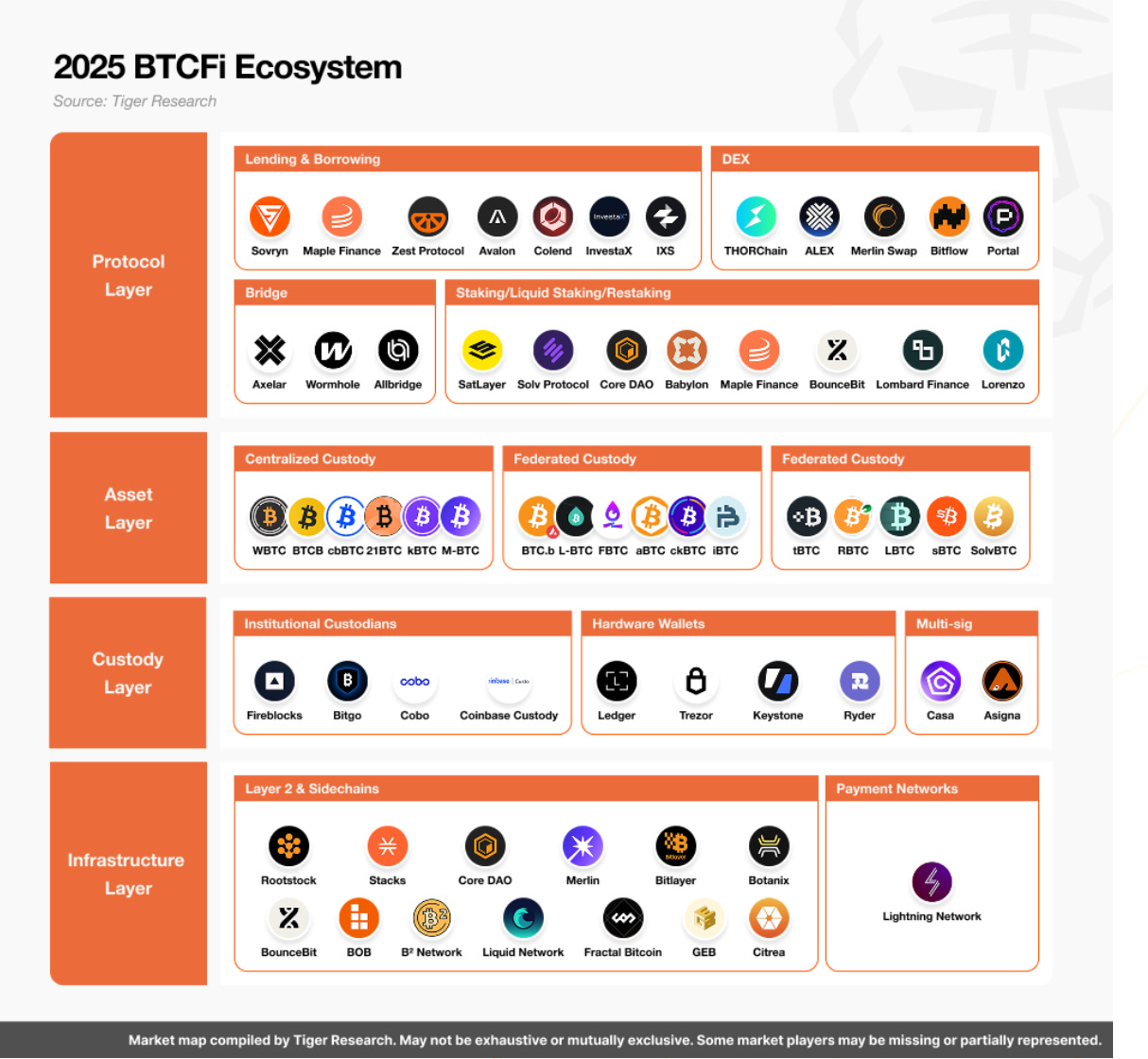

A medida que las herramientas para la verificación y portabilidad maduraron, el ecosistema Bitcoin finalmente comenzó a expandirse más allá de los custodios y los activos envueltos. Lo que está surgiendo no es un producto aislado, sino un conjunto de capas interconectadas que, por primera vez, dan a Bitcoin una economía funcional. Para entenderlo, basta con observar cómo estas piezas se complementan.

Capa de infraestructura: el primer gran cambio es la aparición de entornos de ejecución asegurados por Bitcoin. No son competidores de L1 ni intentos de convertir Bitcoin en una plataforma de smart contracts, sino sistemas externos que gestionan la computación y dependen de Bitcoin únicamente para la validación. Esa separación es clave: permite que existan préstamos, trading, gestión de colateral o incluso primitivos más complejos sin requerir cambios en la capa base de Bitcoin. También evita los fallos de modelos anteriores, en los que usar BTC implicaba entregarlo a un custodio o confiar en multisigs. Aquí, Bitcoin permanece donde está y la computación se mueve a su alrededor.

Capa de activos y custodia: paralelamente, surge una nueva generación de puentes, ya no basados en custodia ni en confianza ciega, sino en resultados verificables. En vez de pedir a los usuarios que confíen en un grupo de operadores, estos sistemas usan mecanismos de desafío y pruebas de fraude para rechazar automáticamente los cambios de estado incorrectos. Así, es más seguro trasladar BTC a entornos externos sin depender de los mismos supuestos de confianza que arruinaron modelos anteriores. Y, sobre todo, este tipo de puente encaja con la mentalidad de los holders de Bitcoin: mínima confianza y mínima dependencia.

Capa de protocolo: una vez que la movilidad es segura, la innovación se centra en lo que Bitcoin puede hacer al llegar a estos entornos. Es aquí donde entran los mercados de rendimiento y seguridad. Durante la mayor parte de la historia de Bitcoin, obtener rendimiento implicaba entregarlo a un exchange o envolverlo en otra cadena. Ahora, los modelos de staking y restaking permiten que BTC contribuya a la seguridad de redes externas sin abandonar el control sobre Bitcoin. El retorno no lo genera el riesgo de crédito ni la rehypothecation, sino el valor económico de asegurar el consenso o verificar la computación.

Al mismo tiempo, empiezan a surgir activos nativos de Bitcoin. En vez de envolver BTC o trasladarlo a Ethereum, los desarrolladores usan Taproot, firmas Schnorr y verificación off-chain para emitir activos en Bitcoin o anclados a su seguridad. Esto incluye stablecoins emitidas directamente en la infraestructura de Bitcoin, activos sintéticos independientes de custodios y vaults que permiten condiciones de gasto más flexibles. Todo ello amplía la utilidad de Bitcoin sin cambiar su modelo de confianza.

Individualmente, estos avances ya serían notables. En conjunto, marcan la creación del primer stack financiero coherente para Bitcoin. La computación es off-chain y se hace cumplir en Bitcoin. El BTC puede moverse de forma segura sin custodios. Puede generar rendimiento sin salir de la autocustodia. Y pueden existir activos de forma nativa sin depender de las garantías de seguridad de otros ecosistemas. Cada componente resuelve una parte de la trampa de liquidez que ha mantenido a Bitcoin inactivo durante más de una década.

¿Qué opino?

Creo que la forma más sencilla de entender BTCFi es que Bitcoin, por fin, tiene un ecosistema a su escala. Durante años, se intentó construir en torno a Bitcoin con herramientas que nunca estuvieron pensadas para mover billones en liquidez. Ningún holder serio iba a arriesgar su BTC en pegs custodiados, puentes inseguros o sidechains improvisadas, y así fue.

Esta nueva ola es diferente porque respeta los principios de Bitcoin. El modelo de seguridad sigue intacto, la autocustodia permanece y los sistemas que lo rodean, por fin, son lo suficientemente sólidos para capital relevante. Si incluso una fracción del BTC inactivo empieza a moverse porque la infraestructura lo permite, el impacto será más que significativo.

Nos vemos el próximo domingo. Hasta entonces, ¡sigue siendo curioso!

Aviso legal:

- Este artículo es una reimpresión de [TOKEN DISPATCH]. Todos los derechos de autor pertenecen al autor original [Vaidik Mandloi]. Si tiene alguna objeción a esta reimpresión, contacte con el equipo de Gate Learn, que lo gestionará de inmediato.

- Descargo de responsabilidad: las opiniones expresadas en este artículo pertenecen exclusivamente al autor y no constituyen asesoramiento de inversión.

- Las traducciones a otros idiomas han sido realizadas por el equipo de Gate Learn. Salvo indicación contraria, queda prohibido copiar, distribuir o plagiar los artículos traducidos.

Artículos relacionados

Top 10 Empresas de Minería de Bitcoin

Explicación detallada de Yala: Construyendo un Agregador de Rendimiento DeFi Modular con $YU Stablecoin como Medio

De la emisión de activos a la escalabilidad de BTC: evolución y desafíos

¿Qué hace que Blockchain sea inmutable?

¿Qué es el protocolo Solv? Todo lo que necesitas saber sobre SolvBTC