# 日本央行明年或两次加息

2.39万

摩根大通预计日本央行将在 2025 年 4 月和 10 月 两次加息,到 2026 年底政策利率或升至 1.25%,以缓解日元贬值压力。日元流动性变化是否会影响加密市场风险资产配置?日元套利交易会否再度退潮?

A钟灵

交易从来不是一夜暴富的事情,靠的是长期坚持和一步步踏实前进。市场里波动机会常有,但真正能留在手里的利润,往往来自足够的耐心和严格的执行。不用总盯着短期的涨跌,也不必为一时的盈亏焦虑,放平心态,按照计划去做,时间自然会给出结果。

在投资这条路上,“稳”其实才是真正的“快”。每一次成功的操作,背后都是我们对消息面、技术面一遍遍的分析推敲;每一点利润的增长,都离不开谨慎对待风险和细致的管理。

$BTC $ETH $SOL #BTC行情分析 #ETH走势分析 #日本央行明年或两次加息 #本周宏观聚焦美联储主席人选 #今日你看涨还是看跌?

在投资这条路上,“稳”其实才是真正的“快”。每一次成功的操作,背后都是我们对消息面、技术面一遍遍的分析推敲;每一点利润的增长,都离不开谨慎对待风险和细致的管理。

$BTC $ETH $SOL #BTC行情分析 #ETH走势分析 #日本央行明年或两次加息 #本周宏观聚焦美联储主席人选 #今日你看涨还是看跌?

- 赞赏

- 2

- 评论

- 转发

- 分享

地缘政治中亚走廊(日本-2000亿撬开俄罗斯后院) 与今晚21:30宏观数据(非农数据)

一、两大信号的实战拆解:故事与陷阱

关于“日本-中亚走廊”的长期叙事:

这确实是稳定币和加密支付在“去SWIFT化”和提升跨境效率上的绝佳用例,是一个在未来6-12个月可能持续发酵的长期看涨期权。但对于现在它只是一个美妙的长期故事,“远水”解不了“近渴”。

必须清醒:这类地缘战略落地,以“年”为单位。它无法改变下周或下个月的K线趋势,无法对冲眼前的宏观抛压和杠杆清算。它不能作为你现在满仓梭哈的理由,但能让你在价格跌至关键支撑时,持有得更坚定。 它是我上次计划中敢于在 BTC 80000, ETH 2400 这样的位置进行“终极埋伏”的信念来源之一。当前的任务是活下来,等到“远水”到来。

关于“非农”数据引爆市场”的短期博弈:

今晚的非农数据它是制造短期波动和买点的“工具”,只是决定下跌速度和深度的“催化剂”,影响下跌的斜率,而非方向转折点,强劲数据会加速下跌,疲软数据可能带来短暂反弹,但难以逆转周线级别的调整趋势,最佳策略是不参与数据博弈,只看结果是否将价格送达我们的埋伏区。

目前市场选择了用下跌来消化“鹰派降息”和过度杠杆,我们此前预设的“一级防线”已被部分击穿,行情正朝“深度回调”的剧本演进。

我的实战准则:在重大数据公布前,尤其是市场杠杆高企时(资金费率0.03%已是危险信号),最

一、两大信号的实战拆解:故事与陷阱

关于“日本-中亚走廊”的长期叙事:

这确实是稳定币和加密支付在“去SWIFT化”和提升跨境效率上的绝佳用例,是一个在未来6-12个月可能持续发酵的长期看涨期权。但对于现在它只是一个美妙的长期故事,“远水”解不了“近渴”。

必须清醒:这类地缘战略落地,以“年”为单位。它无法改变下周或下个月的K线趋势,无法对冲眼前的宏观抛压和杠杆清算。它不能作为你现在满仓梭哈的理由,但能让你在价格跌至关键支撑时,持有得更坚定。 它是我上次计划中敢于在 BTC 80000, ETH 2400 这样的位置进行“终极埋伏”的信念来源之一。当前的任务是活下来,等到“远水”到来。

关于“非农”数据引爆市场”的短期博弈:

今晚的非农数据它是制造短期波动和买点的“工具”,只是决定下跌速度和深度的“催化剂”,影响下跌的斜率,而非方向转折点,强劲数据会加速下跌,疲软数据可能带来短暂反弹,但难以逆转周线级别的调整趋势,最佳策略是不参与数据博弈,只看结果是否将价格送达我们的埋伏区。

目前市场选择了用下跌来消化“鹰派降息”和过度杠杆,我们此前预设的“一级防线”已被部分击穿,行情正朝“深度回调”的剧本演进。

我的实战准则:在重大数据公布前,尤其是市场杠杆高企时(资金费率0.03%已是危险信号),最

- 赞赏

- 7

- 5

- 转发

- 分享

塊鏈息 :

:

冲就完了💪查看更多

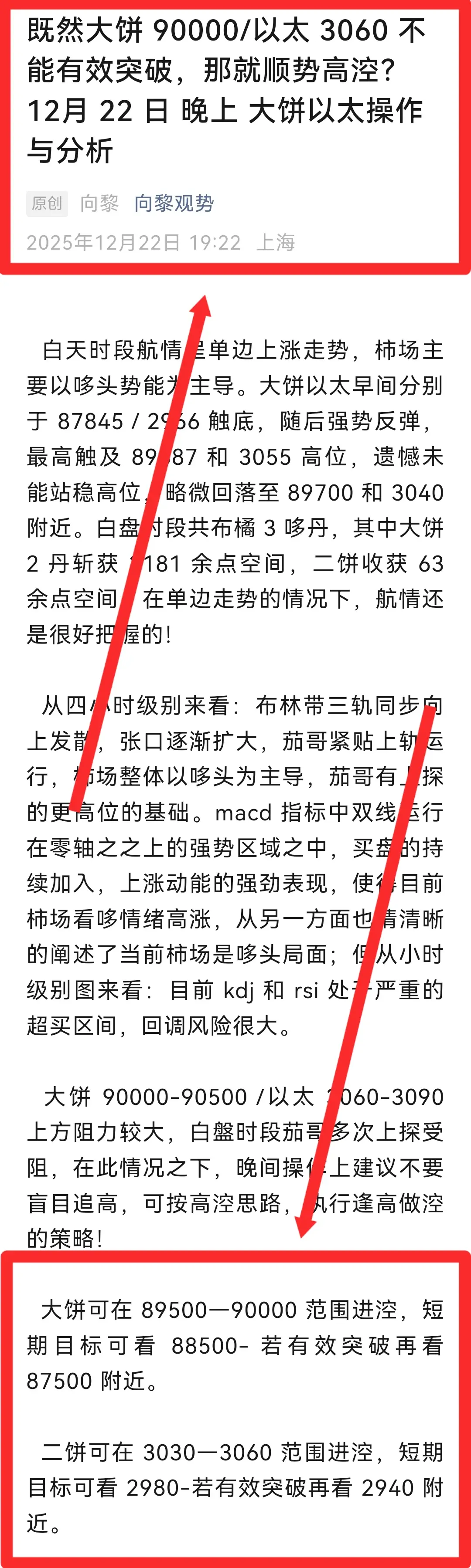

12月 23 日 半夜 大饼以太操作与分析

从小时级别结构图来看,当前茄哥正在测试布林带中轨的关键阻力区间。短期来看,涳头动能表现强劲,若茄哥有效跌破该中轨支撑,则可能打开进一步的下行空间。MACD指标方面,虽然双线仍运行于零轴上方,表明多头趋势尚未完全转弱,但动能柱持续缩量,已显露上涨乏力迹象。与此同时,KDJ指标在超买区域形成高位死叉,释放出明确的短期回调信号。值得关注的是,当前成交量与茄哥下行配合密切,呈现量价同步的态势。

#2025Gate年度账单 #加密市场小幅回暖 #现货黄金再创新高 #日本央行明年或两次加息 #2026行情预测 $BTC $ETH

从小时级别结构图来看,当前茄哥正在测试布林带中轨的关键阻力区间。短期来看,涳头动能表现强劲,若茄哥有效跌破该中轨支撑,则可能打开进一步的下行空间。MACD指标方面,虽然双线仍运行于零轴上方,表明多头趋势尚未完全转弱,但动能柱持续缩量,已显露上涨乏力迹象。与此同时,KDJ指标在超买区域形成高位死叉,释放出明确的短期回调信号。值得关注的是,当前成交量与茄哥下行配合密切,呈现量价同步的态势。

#2025Gate年度账单 #加密市场小幅回暖 #现货黄金再创新高 #日本央行明年或两次加息 #2026行情预测 $BTC $ETH

- 赞赏

- 1

- 评论

- 转发

- 分享

🔥一份圣诞前的“流动性礼物”

💥就在刚才,美联储为市场准备了一份“圣诞礼物”。他们计划于北京时间今晚22时,通过回购协议向金融体系注入约68亿美元。

这不是一次普通的操作,而是自2020年以来的首次。 更重要的是,这是过去10天里约380亿美元流动性注入计划的一部分。简单来说,为了让市场平稳度过年底的资金紧张期,美联储正在持续“补水”。

尽管官方强调这只是例行的流动性管理,但对于加密货币这样的风险资产而言,任何系统流动性的增加都被视为潜在的积极信号。历史经验表明,更充裕的流动性环境往往有助于风险资产的表现。

当前,市场正处于一个微妙的时刻:一边是持续的通胀控制与降息预期,另一边是年终的流动性保卫战。今晚的这个操作,虽然规模不算巨大,但它清晰地表明了美联储维护市场平稳运行的决心。

#加密市场观察 #美联储放水 #美联储何时降息? #日本央行明年或两次加息 #圣诞行情

$ETH $RAVE $NIGHT

💥就在刚才,美联储为市场准备了一份“圣诞礼物”。他们计划于北京时间今晚22时,通过回购协议向金融体系注入约68亿美元。

这不是一次普通的操作,而是自2020年以来的首次。 更重要的是,这是过去10天里约380亿美元流动性注入计划的一部分。简单来说,为了让市场平稳度过年底的资金紧张期,美联储正在持续“补水”。

尽管官方强调这只是例行的流动性管理,但对于加密货币这样的风险资产而言,任何系统流动性的增加都被视为潜在的积极信号。历史经验表明,更充裕的流动性环境往往有助于风险资产的表现。

当前,市场正处于一个微妙的时刻:一边是持续的通胀控制与降息预期,另一边是年终的流动性保卫战。今晚的这个操作,虽然规模不算巨大,但它清晰地表明了美联储维护市场平稳运行的决心。

#加密市场观察 #美联储放水 #美联储何时降息? #日本央行明年或两次加息 #圣诞行情

$ETH $RAVE $NIGHT

- 赞赏

- 2

- 评论

- 转发

- 分享

#BOJRateHikesBackontheTable

宏观观察:日本银行、日元流动性与加密货币风险配置 (2025–2026)

全球市场可能低估了日本潜在的宏观转变。据摩根大通预测,日本银行预计在2025年将加息两次,政策利率到2026年底可能达到1.25%左右。如果实现,这将是几十年来日本货币政策中最重要的转变之一,标志着超宽松政策和负实际利率时代的明显结束。

对于全球风险资产而言,这并非局部事件。日本位于现代金融市场最重要的流动性渠道之一的中心。

为什么日元对全球风险资产如此重要

多年来,日元一直是全球套利交易的支柱。投资者以低廉的成本借入日元,然后将资金重新部署到全球高收益资产中,包括股票、新兴市场、高贝塔科技股,以及日益增长的加密货币。

这种持续的廉价日元流动性悄然支撑了全球风险偏好。日本银行政策的结构性变化对这一基础构成挑战。日本收益率的上升降低了借入日元的吸引力,而货币的升值则增加了维持杠杆仓位的成本。

其结果不一定是崩溃,而是全球流动性条件的收紧。

日元套利交易解除的风险

如果日本银行加息措施落实,日本债券收益率持续上升,日元套利交易背后的激励结构将减弱。日元走强结合更高的融资成本,可能引发部分或加速杠杆仓位的平仓。

历史上,这些平仓阶段往往会在风险市场引发短期压力。股票、高贝塔资产和杠杆仓位常常会出现波动,因为资金被回流或重新配置。重要的是,这种压力通常是周期性

宏观观察:日本银行、日元流动性与加密货币风险配置 (2025–2026)

全球市场可能低估了日本潜在的宏观转变。据摩根大通预测,日本银行预计在2025年将加息两次,政策利率到2026年底可能达到1.25%左右。如果实现,这将是几十年来日本货币政策中最重要的转变之一,标志着超宽松政策和负实际利率时代的明显结束。

对于全球风险资产而言,这并非局部事件。日本位于现代金融市场最重要的流动性渠道之一的中心。

为什么日元对全球风险资产如此重要

多年来,日元一直是全球套利交易的支柱。投资者以低廉的成本借入日元,然后将资金重新部署到全球高收益资产中,包括股票、新兴市场、高贝塔科技股,以及日益增长的加密货币。

这种持续的廉价日元流动性悄然支撑了全球风险偏好。日本银行政策的结构性变化对这一基础构成挑战。日本收益率的上升降低了借入日元的吸引力,而货币的升值则增加了维持杠杆仓位的成本。

其结果不一定是崩溃,而是全球流动性条件的收紧。

日元套利交易解除的风险

如果日本银行加息措施落实,日本债券收益率持续上升,日元套利交易背后的激励结构将减弱。日元走强结合更高的融资成本,可能引发部分或加速杠杆仓位的平仓。

历史上,这些平仓阶段往往会在风险市场引发短期压力。股票、高贝塔资产和杠杆仓位常常会出现波动,因为资金被回流或重新配置。重要的是,这种压力通常是周期性

BTC-1.53%

- 赞赏

- 18

- 9

- 转发

- 分享

Ryakpanda :

:

2026冲冲冲 👊查看更多

📊 宏观观察:日本央行、日元流动性与加密货币风险

摩根大通预计,日本央行将在2025年加息两次,政策利率有望在2026年底达到1.25%。如果实现,可能标志着多年来超宽松的日本货币政策的重大转变。

🔹 为什么日元重要:

日元长期通过日元套利交易支持全球风险偏好。日本央行利率上升可能收紧日元流动性,减少流入风险资产的杠杆。

🔹 套利交易平仓风险:

如果日本收益率上升,日元升值,杠杆仓位以日元融资可能被平仓。历史上,这在短期调整阶段对股市和其他风险资产造成压力。

🔹 对加密货币的影响:

比特币和加密市场可能出现:

全球去风险带来的短期波动

流动性收紧影响投机资金

对宏观变化的敏感度增强,而非单纯依赖叙事

💡 大局观:

虽然以日元为驱动的流动性转变可能带来短期阻力,但比特币仍被视为全球流动性晴雨表。结构性采纳和长期基本面仍与短期宏观周期分离。

👉 你认为日元套利交易的平仓是否又回来了?

这将如何在2025–2026年重塑加密风险配置?

分享你的看法 👇

#Macro #BOJ #Gateio #GateSquare #BOJRateHikesBackontheTable

摩根大通预计,日本央行将在2025年加息两次,政策利率有望在2026年底达到1.25%。如果实现,可能标志着多年来超宽松的日本货币政策的重大转变。

🔹 为什么日元重要:

日元长期通过日元套利交易支持全球风险偏好。日本央行利率上升可能收紧日元流动性,减少流入风险资产的杠杆。

🔹 套利交易平仓风险:

如果日本收益率上升,日元升值,杠杆仓位以日元融资可能被平仓。历史上,这在短期调整阶段对股市和其他风险资产造成压力。

🔹 对加密货币的影响:

比特币和加密市场可能出现:

全球去风险带来的短期波动

流动性收紧影响投机资金

对宏观变化的敏感度增强,而非单纯依赖叙事

💡 大局观:

虽然以日元为驱动的流动性转变可能带来短期阻力,但比特币仍被视为全球流动性晴雨表。结构性采纳和长期基本面仍与短期宏观周期分离。

👉 你认为日元套利交易的平仓是否又回来了?

这将如何在2025–2026年重塑加密风险配置?

分享你的看法 👇

#Macro #BOJ #Gateio #GateSquare #BOJRateHikesBackontheTable

BTC-1.53%

- 赞赏

- 16

- 7

- 转发

- 分享

Flower89 :

:

买入理财 💎查看更多

#BOJ加息重回议程

日本超宽松货币政策的时代可能终于接近转折点。

随着通胀显示出更持久的迹象和工资增长展现出真正的动力,日本银行的加息再次成为焦点——这对长期依赖日本流动性的全球市场来说是一个重要转变。

BOJ政策转向可能会: • 增强日元

• 收紧全球流动性状况

• 在股票、债券和加密货币中产生连锁反应

对于风险资产来说,这不仅仅是一个头条新闻——它是波动性的催化剂。宏观转变常常带来动荡,直到方向变得清晰。

聪明的布局始于理解政策变化,而不是追逐短期噪音。

宏观仍然引领。📊

查看原文日本超宽松货币政策的时代可能终于接近转折点。

随着通胀显示出更持久的迹象和工资增长展现出真正的动力,日本银行的加息再次成为焦点——这对长期依赖日本流动性的全球市场来说是一个重要转变。

BOJ政策转向可能会: • 增强日元

• 收紧全球流动性状况

• 在股票、债券和加密货币中产生连锁反应

对于风险资产来说,这不仅仅是一个头条新闻——它是波动性的催化剂。宏观转变常常带来动荡,直到方向变得清晰。

聪明的布局始于理解政策变化,而不是追逐短期噪音。

宏观仍然引领。📊

- 赞赏

- 2

- 评论

- 转发

- 分享

#BOJRateHikesBackontheTable

#BOJRateHikesBackontheTable 2026年1月1日

日本的货币转变已到来

随着2026年的开启,日本银行 (BOJ) 已明确表示:加息重新成为可能。在2025年12月将基准利率提升至0.75%后,BOJ暗示未来可能会进一步收紧政策。这一举措结束了数十年的超低利率时代,全球投资者都在密切关注。

对日元和日本市场的影响:

日元反应剧烈,交易接近157/USD,而日本政府债券 (JGBs) 的收益率首次自1990年代以来突破2%。股市如日经225表现出韧性,但收益率上升和日元走强可能为出口商和国内投资者带来机遇与挑战。

全球连锁反应:

BOJ的政策变动不会局限于日本。美国国债收益率、亚洲市场、加密货币甚至黄金都受到影响。套利交易逐步退出,跨境资本流动调整,风险资产波动加剧。交易员和投资组合经理正在评估货币、收益率和通胀数据,以保持领先。

投资者的机遇:

虽然加息收紧流动性,但也提供了战略入场点。投资者可以多元化配置黄金等避险资产,利用日元走强,或布局受益于利率上升的行业。国内外投资者都在适应这一新环境。

加密货币视角:

比特币和其他主要数字资产依然具有韧性。逐步收紧的预期已被市场消化,但加密市场仍在反映情绪变化。投资者将数字资产作为对冲工具,与黄金和日本国债等传统资产共同考虑。

2026年展望:

如果BOJ

#BOJRateHikesBackontheTable 2026年1月1日

日本的货币转变已到来

随着2026年的开启,日本银行 (BOJ) 已明确表示:加息重新成为可能。在2025年12月将基准利率提升至0.75%后,BOJ暗示未来可能会进一步收紧政策。这一举措结束了数十年的超低利率时代,全球投资者都在密切关注。

对日元和日本市场的影响:

日元反应剧烈,交易接近157/USD,而日本政府债券 (JGBs) 的收益率首次自1990年代以来突破2%。股市如日经225表现出韧性,但收益率上升和日元走强可能为出口商和国内投资者带来机遇与挑战。

全球连锁反应:

BOJ的政策变动不会局限于日本。美国国债收益率、亚洲市场、加密货币甚至黄金都受到影响。套利交易逐步退出,跨境资本流动调整,风险资产波动加剧。交易员和投资组合经理正在评估货币、收益率和通胀数据,以保持领先。

投资者的机遇:

虽然加息收紧流动性,但也提供了战略入场点。投资者可以多元化配置黄金等避险资产,利用日元走强,或布局受益于利率上升的行业。国内外投资者都在适应这一新环境。

加密货币视角:

比特币和其他主要数字资产依然具有韧性。逐步收紧的预期已被市场消化,但加密市场仍在反映情绪变化。投资者将数字资产作为对冲工具,与黄金和日本国债等传统资产共同考虑。

2026年展望:

如果BOJ

BTC-1.53%

- 赞赏

- 9

- 8

- 转发

- 分享

Ryakpanda :

:

新年暴富 🤑查看更多

#BOJRateHikesBackontheTable BoJ政策转变、日元流动性、套利交易与比特币:为什么2026年可能成为BTC的波动性考验

随着全球市场进入后周期过渡阶段,越来越多的关注集中在日本银行(BoJ)——长期被视为全球超宽松流动性锚点的机构。根据主要机构的预测,包括摩根大通的展望,BoJ可能在2025年前多次加息,至2026年底将政策利率提升至1.25%左右。虽然这一水平相较于全球同行仍然偏低,但政策方向标志着结构性转变,对全球杠杆和风险资产具有重大影响。

为什么日元比头条利率更重要

数十年来,日本日元一直是全球最便宜的融资货币,促使大量套利交易。投资者以接近零的成本借入日元,并将资金投入到收益更高或风险更大的资产中——股票、新兴市场、信贷,以及越来越多的加密资产如比特币。

即使日元融资成本的温和上升也可能破坏这一体系。随着利率上升和日元升值,套利交易的经济性恶化。这常常迫使部分或全部平仓,减少全球流动性,并引发杠杆市场的风险偏好下降。

历史上,在收紧周期中,日元升值时期常伴随:

全球风险资产的去杠杆化

股市回调

加密货币波动性激增和回撤

作为高度流动性和杠杆敏感的资产,比特币对此动态尤为敏感。

套利交易平仓与BTC波动

如果日元融资头寸开始平仓,比特币可能会经历短期的抛售压力,这种压力并非由基本面驱动,而是由被迫去杠杆化引发。这些事件通常迅速展开,造成剧烈的下行波

随着全球市场进入后周期过渡阶段,越来越多的关注集中在日本银行(BoJ)——长期被视为全球超宽松流动性锚点的机构。根据主要机构的预测,包括摩根大通的展望,BoJ可能在2025年前多次加息,至2026年底将政策利率提升至1.25%左右。虽然这一水平相较于全球同行仍然偏低,但政策方向标志着结构性转变,对全球杠杆和风险资产具有重大影响。

为什么日元比头条利率更重要

数十年来,日本日元一直是全球最便宜的融资货币,促使大量套利交易。投资者以接近零的成本借入日元,并将资金投入到收益更高或风险更大的资产中——股票、新兴市场、信贷,以及越来越多的加密资产如比特币。

即使日元融资成本的温和上升也可能破坏这一体系。随着利率上升和日元升值,套利交易的经济性恶化。这常常迫使部分或全部平仓,减少全球流动性,并引发杠杆市场的风险偏好下降。

历史上,在收紧周期中,日元升值时期常伴随:

全球风险资产的去杠杆化

股市回调

加密货币波动性激增和回撤

作为高度流动性和杠杆敏感的资产,比特币对此动态尤为敏感。

套利交易平仓与BTC波动

如果日元融资头寸开始平仓,比特币可能会经历短期的抛售压力,这种压力并非由基本面驱动,而是由被迫去杠杆化引发。这些事件通常迅速展开,造成剧烈的下行波

BTC-1.53%

- 赞赏

- 12

- 3

- 转发

- 分享

discovery :

:

买入理财 💎查看更多

加载更多

加入 4000万 人汇聚的头部社区

⚡️ 与 4000万 人一起参与加密货币热潮讨论

💬 与喜爱的头部博主互动

👍 查看感兴趣的内容

热门话题

12.59万 热度

2.19万 热度

1.95万 热度

6.45万 热度

9275 热度

27.18万 热度

30.68万 热度

2.15万 热度

1.14万 热度

9140 热度

9732 热度

9944 热度

1296 热度

8490 热度

3.68万 热度

快讯

查看更多置顶

福利加码,Gate 广场明星带单交易员二期招募开启!

入驻发帖 · 瓜分 $20,000 月度奖池 & 千万级流量扶持!

如何参与:

1️⃣ 报名成为跟单交易员:https://www.gate.com/copytrading/lead-trader-registration/futures

2️⃣ 报名活动:https://www.gate.com/questionnaire/7355

3️⃣ 入驻 Gate 广场,持续发布交易相关原创内容

丰厚奖励等你拿:

首帖福利:首发优质内容即得 $30 跟单体验金

双周内容激励:每双周瓜分 $500U 内容奖池

排行榜奖励:Top 10 交易员额外瓜分 $20,000 登榜奖池

流量扶持:精选帖推流、首页推荐、周度明星交易员曝光

活动时间:2026 年 2 月 12 日 18:00 – 2 月 24 日 24:00(UTC+8)

详情:https://www.gate.com/announcements/article/49849Gate 广场内容挖矿奖励继续升级!无论您是创作者还是用户,挖矿新人还是头部作者都能赢取好礼获得大奖。现在就进入广场探索吧!

创作者享受最高60%创作返佣

创作者奖励加码1500USDT:更多新人作者能瓜分奖池!

观众点击交易组件交易赢大礼!最高50GT等新春壕礼等你拿!

详情:https://www.gate.com/announcements/article/49802您的情人节礼物已到账,请注意查收!

🎁 广场专享福利:

【独宠一人】:抽取1位送Gate情人节限定礼盒!

【见者有份】:抽取50位送$10 手续费返现券+Gate红牛礼包一份!

💌 如何参与:

1️⃣ 关注 @Gate广场_Official

2️⃣ 带话题#我最中意的加密货币 发帖,告白你最近“非他不可”的代币+理由。

👉️ https://www.gate.com/post

祝愿所有用户生活甜蜜,天天有收益!

📅 截止日期:2月14日12:00 (UTC+8开奖,赶紧参与!🏮 新年快乐,马上发财!Gate 广场 $50,000 红包雨狂降!

发帖即领,手慢无 👉 https://www.gate.com/campaigns/4044

🧨 三重惊喜,陪您红火过新年:

1️⃣ $50,000 红包雨:发帖即领,新用户 100% 中奖,单帖最高 28 GT

2️⃣ 马年锦鲤:带 #我在Gate广场过新年 发帖,抽 1 人送 50 GT + 新春礼盒

3️⃣ 创作者榜单赛:赢国米球衣、Red Bull 联名夹克、VIP 露营套装等豪礼

📅 2/9 17:00 – 2/23 24:00(UTC+8)

请将 App 更新至 8.8.0+ 版本参与

详情:https://www.gate.com/announcements/article/49773Gate 广场“新星计划”正式上线!

开启加密创作之旅,瓜分月度 $10,000 奖励!

参与资格:从未在 Gate 广场发帖,或连续 7 天未发帖的创作者

立即报名:https://www.gate.com/questionnaire/7396

您将获得:

💰 1,000 USDT 月度创作奖池 + 首帖 $50 仓位体验券

🔥 半月度「爆款王」:Gate 50U 精美周边

⭐ 月度前 10「新星英雄榜」+ 粉丝达标榜单 + 精选帖曝光扶持

加入 Gate 广场,赢奖励 ,拿流量,建立个人影响力!

详情:https://www.gate.com/announcements/article/49672